Как избежать мошенничества при покупке квартиры?

Чтобы не нарваться на одну из схем обмана при продаже квартиры, нужно проявить достаточную бдительность:

- Проверить все документы собственника, самостоятельно заказать выписку из ЕГРН.

- Проверить, не числится ли продавец в Банке данных исполнительных производств. Если он там есть, возможно, что квартира находится под арестом.

- Попросить представить выписку из домовой книги, чтобы удостовериться в отсутствии зарегистрированных людей на жилплощади.

- Запросить справку об отсутствии долгов по ЖКУ.

Совет юриста: чтобы не нарваться на мошенников, желательно найти грамотного риэлтора. Он поможет подобрать оптимальное жилье и сам проверит сделку на юридическую чистоту, если эта услуга указана в договоре. Стоимость услуг риэлторов составляет в среднем 50 000-100 000 руб., закладывается обычно в цену жилья.

Елена Плохута

Юрист, автор сайта (Гражданское право, стаж 6 лет)

Планируете сделку по купле-продаже квартиры?

Юристы бесплатно и подробно ответят на любой вопрос по сделке. Задайте вопрос, чтобы не тратить время на чтение!

Какую минимальную сумму можно указать в договоре купли продажи части квартиры

Кадастровая стоимость участка составляла 5 млн.руб., в июле 2017 года кадастровая стоимость была обновлена и составила 10 млн.руб. В августе Сизов А.А. продал указанный участок за 3 млн.руб.

Поскольку Сизов А.А. продал участок по цене ниже 70% кадастровой стоимости, налог от продажи земли будет рассчитываться с 3,5 млн.руб. (5 млн.руб. (кадастровая стоимость на 1 января 2020 г.) х 70%). Как узнать кадастровую стоимость? Узнать кадастровую стоимость объекта недвижимости можно одним из следующих способов:

- Во многих договорах купли-продажи недвижимости указана кадастровая стоимость объекта на момент продажи.

- Онлайн на сайте Росреестра.

Для этого в открывшейся форме Вам нужно ввести кадастровый номер объекта или его адрес и нажать «Сформировать запрос». Вам будут показаны несколько источников информации об объекте недвижимости: ГКН и ЕГРП.

Правом 3 лет минимального владения недвижимостью для избежания налоговых сборов будут по-прежнему обладать лица: Если срок получения квартиры в собственность составляет более пяти лет (более трех лет для исключений), то гражданин не только может не платить налоги после продажи квартиры, но имеет право не декларировать свой доход.

Доказательство несения расходов по объекту недвижимости Гражданин, который продает недвижимость, находящуюся в собственности менее трех лет, может приложить к налоговой декларации первоначальный договор купли-продажи квартиры, квитанции и счета по контрактам, проектам и покупкам, направленным на улучшение, ремонт и отделку приобретенного жилища.

Случай 1. Человек купил квартиру за 2,5 миллиона, сделал в ней ремонт на 700 тысяч, что подтвердил чеками и счетами, а через год продал недвижимость за 4 миллиона.

Сведения из ГКН будут предоставлены не позднее 5 рабочих дней с момента приема документов.Если кадастровая стоимость не определена? Ситуация, когда кадастровая стоимость объекта не определена, встречается сейчас довольно редко. Однако, для подобных ситуаций Налоговый Кодекс регламентирует, что если на 1 января года продажи кадастровая стоимость объекта не была определена, то в этом случае доход исчисляется по стоимости, указанной в договоре (как до 1 января 2020 года) (п.5 ст.217.1 НК РФ).

(как в договоре). Применив стандартный имущественный вычет при продаже жилья (1 млн.руб.

Какой налог с продажи квартиры в 2020 году нужно платить: суммы НДФЛ, как уменьшить примеры расчета После продажи квартиры свидетельство на собственность вычёркивается из базы РосРеестра и отдаётся на руки бывшему владельцу. Оно больше не имеет силы, но понадобится в налоговой инспекции для подтверждения срока владения квартирой.

При расчёте налога используется договорная стоимость квартиры. Сумма, обозначенная в договоре купли-продажи между сторонами, является основой для оплаты НДФЛ. Минимальная сумма укащываемая в договоре купли продади квартиры по закону Зарегистрирует ли юстиция такой договор? Да, стороны имеют право самостоятельно устанавливать сумму в договоре.

Налог с продажи квартиры в 2020 году: правила начисления и сроки для уплаты

- При звонке из службы безопасности банка — Вы назовете цену, указанную в договоре, а не реальную

- Все объявления с фактической ценой будут сняты с сайтов объявлений, иначе банк может засомневаться и отказать в выдаче кредита.

Чем опасно завышение цены для Продавца

- Если Вы ошиблись по обязательству уплаты подоходного налога — завышение ведет к увеличению суммы отчислений

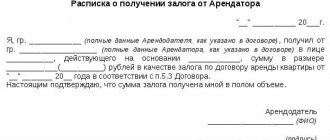

- Если не уничтожена расписка, она может попасть в налоговую службу, может по ошибке Покупателя, а может специально, а последствия непредсказуемы.

- Если договор будет расторгнут по решению суда, суд обяжет вас ввернуть Покупателю всю сумму, указанную в договоре.

В любом случае изменения фактической цены требует тщательной оценки ситуации!!! Всегда рада разъяснить.

Поделиться ве. чисто формально

- 1 ответ на вопрос по теме » квартира=»» родственника»=»» alt=»Минимальная сумма укащываемая в договоре купли продади квартиры по закону» Что должно быть прописано в договоре купли продажи квартиры, а чего стоит опасаться

- Какую цену указывать в договоре купли-продажи квартиры? Какой налог с продажи квартиры в 2020 году нужно платить: суммы НДФЛ, как уменьшить примеры расчета

Актуальный на 2020 год образец договора к сделке купли-продажи квартиры В текст документа вносят его реквизиты: серия, номер, дата выдачи и наименование органа, выдавшего документ. Не каждое помещение может выступать предметом: Стороны сделки Заключать сделку купли-продажи квартиры могут физические лица и организации .

Вопрос — ответ Какую минимальную сумму можно указать в договоре купли-продажи доли в квартире? Цаллагова Ирина (Заказать консультацию) Этот вопрос решается исключительно на усмотрение продавца. Также имейте в виду, что в случае спорных моментов, сделка с условием о явно (чрезмерно) заниженной продажной стоимости может быть признана недействительной как притворная сделка, прикрывающая сделку на большую сумму.

Например, при установлении того факта, что стороны с целью прикрыть сделку на крупную сумму совершили сделку на меньшую сумму, суд признает заключенную между сторонами сделку как совершенную на крупную сумму, то есть применяет относящиеся к прикрываемой сделке правила.

Хотя существует и масса минусов, с которой может в любой момент столкнуться та и другая сторона.

придется заплатить уже 390 тыс. рублей! Сумма достаточно приличная, поэтому неудивительно, что продавец готов пойти на любые махинации с документами, чтобы не выплачивать налог.

Предлагаем ознакомиться: Выплаты при увольнении на пенсию по старости

Но стоит ли идти на этот шаг покупателю? Попробуем выяснить, с какими рисками он может столкнуться.

30 Марта 2020, 17:48 Анна, г.

Санкт-Петербург

По новому закону сумма в договоре купли продажи должна быть не меньше 70% от кадастровой стоимости.

Например, квартира стоит 4 млн руб, ее кадастровая стоимость 3 млн руб, значит минимальная налогооблагаемая база составит (70%) 2.1 млн руб.

Минус стандартный вычет 1 млн.руб Я, как бы не об этом спрашивала. Ищете ответ? нашим юристам — это намного быстрее, чем искать решение.

Здравствуйте, цена является существенным условием данного договора и должна быть согласована сторонами. Ограничений по цене договора закон не содержит. Помощь адвоката в Санкт-Петербурге и Ленинградской области по доступным ценам.

Электронная почта

Любую сумму можете указать, хоть 1 рубль. Главное, что бы это во вред потом Вам не пошло.. г. Мурманск.

ул. Егорова, 17 кабинет 3

Занижение цены в договоре в договоре купли-продажи недвижимости или завышение цены — нередкая

ситуация в сделках купли-продажи.

Бред конечно, но увы, таковы реалии нашей жизни. � Разберемся подробно, в каких ситуациях одна из сторон сделки просит занижение цены в договоре или завышение цены в договоре. Покупатели недвижимости могут столкнуться с предложением Продавца сделать занижение цены в договоре.

Это пока довольно распространенная практика уклонения от налогов или сокрытие истинной цены продажи одним из супругов или доверенным лицом, с целью наживы. Чаще всего таким образом Продавец хочет избежать уплаты подоходного налога в размере 13%.

Нередки случаи завышения или занижения цены жилья сторонами по договору, такие действия могут грозить серьезными негативными последствиями как для продавца, так и для покупателя.

При заключении сделки купли-продажи необходимо учитывать кадастровую стоимость жилья, а также нельзя забывать и о вероятности возникновения обязательств по налоговым выплатам. В процессе купли-продажи объекта недвижимости основное значение имеет определение стоимости жилья.

Цена имущества является существенным условием договора и должна быть прописана в нем, в противном случае, документ будет считаться вообще незаключенным, даже если все остальные условия письменного соглашения соблюдены (ст.

Оно больше не имеет силы, но понадобится в налоговой инспекции для подтверждения срока владения квартирой. При расчёте налога используется договорная стоимость квартиры.

Сумма, обозначенная в договоре купли-продажи между сторонами, является основой для оплаты НДФЛ.

Минимальная сумма укащываемая в договоре купли продади квартиры по закону Зарегистрирует ли юстиция такой договор? Да, стороны имеют право самостоятельно устанавливать сумму в договоре.

То есть, стоимость объекта в 2 миллиона требует вычета НДФЛ в размере 130 тысяч рублей. За какую минимальную сумму можно продать квартиру родственнику(указать в договоре купли-продажи), т е. чисто формально За какую минимальную сумму можно продать квартиру родственнику (указать в договоре купли-продажи), т.е.

Правоустанавливающие документы, дающие продавцу основание для владения недвижимостью .

Их реквизиты в обязательном порядке должны быть указаны в договоре.

Покупатели квартиры становятся плательщиками налога на имущество физических лиц, но они вправе вернуть уплаченный ранее НДФЛ путем применения имущественного налогового вычета. Какую минимальную сумму можно указать в договоре купли продажи части квартиры 30 Марта 2020, 17:48 Анна, г. Санкт-Петербург По новому закону сумма в договоре купли продажи должна быть не меньше 70% от кадастровой стоимости.

Например, квартира стоит 4 млн руб, ее кадастровая стоимость 3 млн руб, значит минимальная налогооблагаемая база составит (70%) 2.1 млн руб.

- Что включить в договор купли-продажи квартиры?

- Какую минимальную сумму можно указать в договоре купли продажи части квартиры

- Ищете ответ?

- Мой риэлтор в Хабаровске

- Занижение стоимости квартиры в договоре купли продажи

Как оформить продажу дома с земельным участком Чтобы оформить продажу дома с земельным участком у владельца должны иметься все бумаги, указывающие то, что он владелец недвижимости. Копии не считаются, должны быть оригиналы. Для безопасности сделки вносится аванс и происходит заключение предварительного договора, который обязательно заверяется у нотариуса.

- Кадастровый паспорт на участок.

- Технический план, составленный инженером БТИ, и кадастровый паспорт на дом.

- Подтверждение отсутствия задолженностей по коммунальным платежам, земельному и имущественному налогам.

- Выписка из ЕГРП, справка из районного суда о том, что нет ареста на имущество и прочих обременений.

- Нотариально заверенное согласие супругов участников сделки (при необходимости).

- Разрешение органов опеки, если в сделке участвует несовершеннолетнее лицо.

- При продаже недвижимости, находящейся в совместной долевой собственности, должно быть заявление совладельца об отказе от права преимущественной покупки.

- Для жилого дома обязательна справка о зарегистрированных в нем лицах.

- Необходимо обратить внимание на категорию приобретаемого участка и вид его разрешенного использования.

Ответы юриста на частые вопросы

Собираемся покупать дом. Выяснили, что он построен на маткапитал, доли не выделены. Продавец предлагает заключить предварительный договор с задатком, и в течение месяца он выделит доли и получит разрешение опеки. Стоит ли соглашаться на такую сделку?

Продавец заранее знал, что обязан выделить доли, но не сделал этого и попытался продать жилье. Это должно насторожить. Преддоговор оформить можно, но указав сроки, в которые собственник должен получить все документы, а также возврат задатка в двойном размере, если он не выполнит свои обязательства.

Можно ли избежать мошенничества при ипотеке? Банк проверяет недвижимость?

Ипотечную квартиру проверяет обычно не банк, а страховая компания. Риски для покупателя здесь значительно ниже, так как он, страховщик и кредитор заинтересованы в том, чтобы жилье осталось с заемщиком, и он выплатил ипотеку.

Существуют ли мошеннические схемы с квартирами со стороны покупателей?

Да, но зачастую они лишены смысла. Например, покупатель может затягивать срок передачи оставшейся после регистрации суммы. Но в таком случае продавец вправе отменить регистрацию и вернуть задаток.

Покупаю квартиру с обременением. Продавец просит большой задаток, чтобы снять залог. Какие есть риски?

Такие сделки распространены на рынке недвижимости, и обычно проходят без проблем. Риск заключается в том, что в случае смерти продавца до регистрации придется судиться с наследниками и доказывать, что договор был заключен и должен быть исполнен.

Попал на аферу с квартирой. Изначально мне риэлтор показал одну квартиру, мне она понравилась. Заключили договор с собственником и выяснилось, что купленное жилье находится по другому адресу, и не в самом лучшем состоянии. Можно ли оспорить договор?

Такая махинация при продаже квартиры встречается нередко. Оспорить договор будет тяжело: нужно было до подписания сверять адреса. Можно попытаться обратиться в суд, но шансы минимальны. Придется доказывать, что изначально показывалась квартира совершенно в другом месте.

Купля продажа квартиры между близкими родственниками, договор и налоговый вычет

(кадастровая стоимость) — 2 млн.руб. (затраты на покупку) ) х 13% (ставка налога) = 195 тыс.руб. На какой момент берется кадастровая стоимость (Если кадастровая стоимость была изменена)? Кадастровая стоимость объекта недвижимости берется по состоянию на 1 января года, в котором осуществлена продажа данного объекта (п.5 ст.217.1 НК РФ). Пример: Сизов А.А. владеет земельным участком.

Предлагаем ознакомиться: Договор в пользу третьего лица

Источники получения таких доходов самые разные:

- сдача квартиры или дома в аренду;

- поступили переводы из другой страны, либо из России;

- выигрыш и другие.

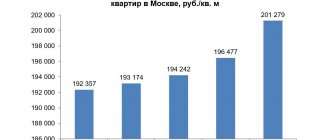

Расчет налога ведется с разницы между проданной и купленной недвижимостью. Для того, чтобы граждане не могли воспользоваться этим законом в корыстных целях, был введен расчет по кадастровой стоимости. Кадастровая стоимость По кадастровой стоимости в настоящем законодательстве положено исчислять налог.

Кадастровая стоимость — это сведения, хранящиеся в Росреестре. Она обновляется каждый год, в самом начале года. Кадастровая стоимость отличается от рыночной. Во-первых, суммарно, а во-вторых, тем, что почти никогда не бывает выше рыночной. В случае исключения владельцы вправе подать в местное отделение Росреестра заявление с просьбой о пересмотре стоимости квартиры.

При продаже жилья у собственника образуется доход, с которого он должен заплатить налог на доходы . Для уменьшения налога многие собственники идут на хитрость, занижая стоимость жилья в официальном договоре (тем самым скрывая часть дохода от налоговых органов).

Для борьбы с подобной практикой с 2020 года в Налоговый Кодекс были внесены изменения, которые установили, что налогооблагаемый доход зависит не только от суммы, указанной в договоре, но и от кадастровой стоимости продаваемого объекта недвижимости. В данной статье мы рассмотрим, как и когда кадастровая стоимость влияет на налог при продаже недвижимости.

Если недвижимость приобретена до 1 января 2020 года Если недвижимость была приобретена до 1 января 2020 года, налогооблагаемый доход определяется «по старинке» — из договора купли-продажи. Кадастровая стоимость объекта никак не влияет на налог при его продаже (п.3 Закона ФЗ №382).

Федеральный закон До принятия поправок в закон физические лица могли не платить налог в случае владения ею 3-х и более лет. Еще одно право, связанное с продажей квартиры, касалось налоговых вычетов. Максимальный — составлял 1 миллион рублей. Все эти льготы способствовали развитию «черного» рынка недвижимости.

Таково было мнение депутатов Государственной Думы по вопросу налога с продажи квартир и домов. Для того, чтобы препятствовать развитию перекупщиков на рынке недвижимости, были приняты поправки в Налоговый Кодекс. Срок владения объектом недвижимости по Федеральному Закону № 382 увеличился с трех до 5-ти лет. В случае, когда вы покупали квартиру раньше, чем пять лет назад, то налог не надо платить.

- Договор купли продажи доли квартиры

Ответы юристов (1)

- Все услуги юристов в Москве Арбитражные налоговые споры Москва от 50000 руб. Сопровождение налоговых проверок Москва от 20000 руб.

В ст. 220 НК РФ содержится перечень условий и особенности, в соответствии с которыми налоговые органы предоставляют налоговый вычет.

Возможность его получить есть у тех автомобилистов, которые продали машину, принадлежащую им менее 3 лет. В соответствии с подп. 1 п. 2 ст.

После заполнения декларации гражданину потребуется собрать пакет правоустанавливающей и финансовой документации, подтверждающей факт продажи машины, в которую входит копия и оригинал договора купли-продажи автотранспорта.

Или дайте ссылку на эту страницу либо сразу на статью 220 Налогового Кодекса.

Если продавец продолжает настаивать на заниженной сумме в договоре, то с некоторой долей вероятности он перепродавец-перекуп или боится того, что вы будете пытаться вернуть уплаченные ему деньги в будущем. Согласитесь, что нормальный продавец может написать полную цену и не боятся лишних налогов. А вот вы рискуете остаться ни с чем (или с формальными 10 тысячами), если машина, к примеру, окажется в залоге и вам придётся судится с продавцом.

В общем, вывод таков — писать полную стоимость машины в договоре купли-продажи автомобиля не только можно, но и нужно. В 90% случаев добросовестный продавец не поимеет от этого лишних проблем с налоговой. И у покупателя не будет проблем при продаже этой машины в будущем.

Каждый автолюбитель сталкивается с ситуацией, когда необходимо продать старое авто и приобрести новое.

Таким образом, после того как договор подписан, покупатель будет иметь право забрать автомашину, уплатив ту стоимость, которая была отражена по документам. И даже разбирательство в суде не поможет продавцу отстоять свои права: согласно документам, он сам согласился продать по отраженной в ДКП стоимости, поэтому у суда не будет никаких оснований аннулировать договор.

Если попытаться аннулировать соглашение, приводя в качестве обоснования факт намеренного искусственного занижения стоимости, с точки зрения закона, такой продавец может быть привлечен к ответственности.Следует разобраться, стоит ли бояться отражения реальной цены в ДКП, и каковы финансовые последствия такого шага.

Это происходит, когда у человека, приобретающего дорогую недвижимость, к примеру, большие «серые» доходы. В этом случае к нему могут возникнуть вопросы относительно источника средств на покупку такого жилья, что ему, конечно, не нужно.

Штраф за неподанную декларацию составит 5% от неуплаченного налога за каждый полный или неполный месяц просрочки. А Вы, как покупатель, можете потерять налоговые вычеты.

В качестве правоустанавливающих документов могут выступать: договор купли-продажи; ренты; мены; договор пожизненного содержания с иждивением; свидетельство о праве на наследство по завещанию или закону; решение суда; постановление администрации, если речь идет о земельном участке, и т. Какую цену указывать в договоре купли-продажи квартиры?

380 ГК РФ). Важно прописать, что передаваемая сумма является именно задатком, а не, например, предоплатой или авансом. Получение продавцом денежной суммы, должно подтверждаться письменной распиской, выдаваемой покупателю.

Предлагаем ознакомиться: Возврат денег по неисполненному договору

Если ранее суммой, которая облагалась налогом, считалась сумма, указанная в договоре продажи квартиры, то с 2020 года, суммой дохода от продажи квартиры, которую необходимо декларировать считается:

- стоимость квартиры по договору, если она превышает кадастровую стоимость квартиры, умноженную на понижающий коэффициент (0,7);

- кадастровая стоимость квартиры, умноженная на 0,7, если она выше стоимости квартиры, обозначенной в договоре между покупателем и продавцом.

Кадастровая стоимость квартиры берется исходя из данных на 1 января года, в котором совершается сделка по продаже недвижимости. Налог с продажи квартиры в 2020 году: учитываем налоговый кодекс рф А 1 700 000.0? -А извиняйте, они к договору купли-продажи квартиры не относятся! А это другое судебное разбирательство, растянутое на годы.

Может по три копейки и будет возвращать, как знать.

Имущество получено в дар от брата, поэтому никаких расходов на покупку нет. В такой ситуации расчет НДФЛ будет иметь следующий вид: (3700000 – 1000000) * 13% = 351 000 рублей – именно эту сумму Вулова обязана перечислить в бюджет по результатам сделки.

Особенности применения данного вида льготы заключаются в следующем:• Вычет используется однократно в налоговом периоде.• Нельзя разделять сумму на несколько объектов недвижимости. Соколовский К.З. продал в 2020 году две квартиры по ценам 2,5 млн.

рублей и 5,6 млн. рублей. Порядок исчисления налога будет следующим с учетом действующих ограничений: ((2500000 – 1000000) 5600000) * 13% = 7100000 * 13% = 923000 рублей. Как видно из примера вычет применяется лишь к одному объекту недвижимости. Соколовский мог бы воспользоваться вычетом еще раз, если бы продал вторую квартиру в следующем году.

Стороны сделки именуются продавцом и покупателем соответственно. Рекомендуем прочесть: Процесс выписки из квартиры 2 . Существенные условия К существенным условиям договора купли-продажи квартиры, в частности, относятся следующие условия. 2 .1. Предмет договора Кроме того, могут быть указаны иные идентифицирующие признаки: этаж, подъезд, количество уровней квартиры, этажность всего дома и пр.

Занижение стоимости квартиры Сумма исчисляется из стоимости жилья, указанной в купчей. Регистрирующий орган передаёт информацию о проведении имущественной сделки в местное отделение ФНС, которое регламентирует дальнейшие распоряжения по условиям выплат. Деньги удерживаются в сумме 13% от цены объекта, указанного в договоре.

Из указанной величины вычитывается один миллион рублей, который не облагается налогом. Остаток за вычетом миллиона непосредственно влияет на сумму вычета.Для тех же квартир, которые были куплены до указанной даты, срок владения должен быть более 3-х лет. Т.е., если вы продаете квартиру, приобретенную до 1 января 2020 года, и срок владения данным объектом недвижимости составляет более 3-х лет, но менее 5-ти, то налог вы платить не будете.

- 1 ответ на вопрос по теме » квартира=»» родственника»=»» alt=»Минимальная сумма укащываемая в договоре купли продади квартиры по закону» Что должно быть прописано в договоре купли продажи квартиры, а чего стоит опасаться

- Какую цену указывать в договоре купли-продажи квартиры?

- Какой налог с продажи квартиры в 2020 году нужно платить: суммы НДФЛ, как уменьшить примеры расчета

- Минимальная сумма укащываемая в договоре купли продади квартиры по закону

- Использование вычета в сумме, не превышающей в общей сложности 1 000 000 рублей в пределах одного налогового периода.

- Уменьшение налогооблагаемой базы на сумму средств, фактически потраченных на приобретение участка и строительство дома.