Всем нравится получать подарки, особенно ценные, как, например, земельные участки. Но они приносят не только радость, но и расходы. Один из них – это подоходный налог.

Недвижимость (и другие ценные подарки) считается полученным доходом. Поэтому с его стоимости необходимо уплатить налог.

Далее в нашей статье мы рассмотрим какой налог на дарение земельного участка и какие условия для его уплаты, а также кто освобождается от него.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону . Это быстро и бесплатно !

Нужно ли платить за подаренную землю?

Особенности уплаты НДФЛ (налог на доходы физических лиц) определяются 23 главой НК. По 18 пункту 217 статьи не облагается налогом полученное наследство, кроме:

- доходов от произведений науки и искусства;

- вознаграждений за изобретения.

Подарки стоимостью выше 4000 рублей облагаются налогом. Его размер зависит от того, что именно подарено.

По 224 и 225 статьям НК переданная в дар недвижимость облагается налогом по ставке 13% от стоимости (30% для нерезидентов). Как можно увидеть, вычислить размер налога после изменений стало намного проще.

Кто облагается?

По пункту 18.1 217 статьи НК освобождаются от уплаты налога с дарения земельного участка близкие родственники, к которым относят:

- супругов;

- детей, в том числе приёмных (о том, правильно оформить дарственную ЗУ на детей, мы рассказывали тут);

- родителей (усыновителей);

- братьев и сестёр, с которыми хотя бы один родитель общий;

- бабушек и дедушек;

- внуков.

Нет, платить не нужно, ведь мама — это родитель, а они освобождаются от уплаты налога на подаренную землю. Другие родственники (тёти, двоюродные дяди и т. д.) платят его на общих основаниях. Также не платят налог на дарение земли дипломаты и члены их семей.

В результате сделки одаряемый получает имущество, а даритель не приобретает материальных ценностей. Поэтому платит НДФЛ тот, кто получил ценный подарок.

Может случиться так, что налоговая служба потребует уплаты налога по договору дарения участка. Это происходит потому, что Росреестр после регистрации перехода прав собственности на землю направляет ей уведомление. Но в нём нет информации, дарение произошло или продажа (вопрос о том, что выгоднее — дарение или продажа ЗУ, мы подробно рассматривали в отдельной статье).

Тогда нужно направить объяснение. Оно пишется в свободной форме, к письму прикладывается копия дарственной на землю, налог нужно попросить отменить.

Для резидентов России ставка налога, составляет 13%, для остальных – 30%. Резидентом считается лицо, которое провело в стране не менее 183 дней за год. То есть длительно проживающие в РФ иностранцы платят по меньшей ставке.

НДФЛ рассчитывается от кадастровой или рыночной стоимости земли. Последнюю возможно определить, исходя из стоимости соседних участков.

Информация о первой содержится в справке о кадастровой стоимости, которую получают в Росреестре.

В последнем случае можно выбрать способ получения:

- лично;

- по почте;

- электронную версию по электронной почте;

- через МФЦ.

Во всех случаях получение документа бесплатное.

При обращении в отделение Росреестра достаточно предъявить паспорт и заполнить заявление, которое выдадут на месте. Причём информация о кадастровой стоимости открыта для всех желающих, так что получить документ может и одаряемый ещё до оформления передачи ему земли.

Через 5 рабочих дней (около 10, если заявление подавалось в МФЦ) справка будет готова. Независимо от способа подачи бумажный вариант придётся получать в офисе Росреестра или ждать по почте.

Стоимость умножается на 0,13 и получается цифра, которая и будет являться налогом.

Дарение недвижимости родственникам: в чём отличия

Сразу отметим, что применительно к недвижимому имуществу дарственная представляет собой один из видов сделок, при заключении которых собственник недвижимости передаёт право собственности на неё на безвозмездной основе одаряемому лицу в момент подписания и регистрации договора или же в определённое время, которое должно быть обязательно указано в содержании договора.

Таким образом в качестве дохода законодатель признаёт выгоду, которую одаряемый получил, не затрачивая на объект собственные средства. Проще говоря, человек получает желаемое имущество, не выделяя на него и экономя, таким образом, свои деньги, сохраняя их для последующих трат.

После регистрации подаренной квартиры или дома в ЕГРН и получения права собственности, новый владелец, согласно статье 217 Налогового кодекса Российской Федерации, а именно, пункту 18.1 – не должен платить установленный налог лишь в 2 случаях:

- Договор дарения был заключён между лицами, которые входят в категорию близких родственников или членов семьи.

- Налогом не облагаются консульские работники, а также члены их семей (согласно условиям Венской конвенции о дипломатических и консульских отношениях).

Всем остальным новым собственникам недвижимости придётся заплатить налог.

Первым вопросом людей, которым предлагают получить в дар квартиру, дом, гараж, дачу или любую другую недвижимость, чужие люди или знакомые, является – нужно ли платить налог не родственнику, получившему в дар квартиру{q} Как мы уже упоминали, дарственная на подобный объект формирует у одариваемого физического лица обязанность уплаты дохода на прибыль, после чего лицо получает при регистрации право собственности и может распоряжаться даром по собственному усмотрению (подарить, продать и пр.).

В 2020 году льготы на уплату данного налога не родственником по-прежнему не предусмотрены. При этом, очень часто недобросовестные граждане стараются снизить фактический размер налогообложения, прикрывая дарственную сделкой купли-продажи, позволяющими получить налоговый вычет с приобретённой недвижимости. Но, если подобный факт раскрывается – сделка признаётся ничтожной.

А вот кому точно не нужно переживать о налогах, принимая по дарственной недвижимое имущество – это родственникам дарителя! Но, для того чтобы данное условие распространялось на стороны сделки, и даритель и одаряемый должны входить в категорию близких родственников, список которых установлен в Семейном кодексе Российской Федерации, а именно – в 3 статье.

Согласно установленным там нормам от налога на дарственную квартиру освобождаются:

- дедушки, бабушки, а также внуки;

- братья, сёстры (как полнородные, так и неполнородные);

- усыновлённые и родные дети, а также их родители.

Остальные родственники (дяди, тёти, а также двоюродные сёстры и братья) – обязаны уплатить подоходный налог, приравниваясь к не родственникам.

При этом, хотя близкий родственник не уплачивает налог и не заполняет соответствующую декларацию 3-НДФЛ, но, согласно нормам НК РФ, он обязан оплатить имущественный налог на полученную в дар недвижимость.

Предлагаем ознакомиться: Срок возврата переплаты налога по заявлению

Примеры расчёта НДФЛ

Пример 1:

Участок стоимостью 167 тысяч рублей был подарен гражданину РФ его дядей. В этом случае он должен заплатить НДФЛ из расчёта 13%. Это составит 21 тысячу 710 рублей.

Пример 2:

Другой участок, кадастровая стоимость которого 231 тысяча рублей, был подарен не родственнику. Ставка подоходного налога тоже будет 13%. То есть заплатить придётся 30 тысяч 30 рублей.

Пример 3:

Участок был подарен не гражданину РФ, который в год его получения провел в России менее 183 дней. Кадастровая стоимость участка – 270 тысяч рублей. Он должен выплатить 30%, то есть 81 тысячу рублей.

Как оплачивать?

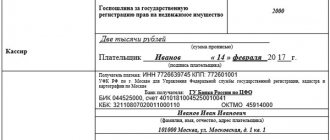

При необходимости уплаты подоходного налога с подаренного участка заполняется декларация 3-НДФЛ. Её нужно отправить в территориальное отделение ФНС не позднее 30 апреля следующего года.

Например, если недвижимость подарили в 2020 году, с декларацией нужно успеть до 30 апреля 2020 года.

Эта декларация подаётся в налоговое отделение по месту регистрации.

Подать её можно:

- лично в отделении;

- по почте (ценным письмом с описью вложения);

- или через сайт ФНС.

Декларация заполняется на месте или дома на специальном бланке. Обязательно нужно указать:

- Полное название подразделения, в которое она подаётся.

- ФИО полностью, паспортные данные и ИНН.

- Адрес и телефон.

- Стоимость участка.

- То, что он был получен в дар.

- Сведения о дарителе.

- Размер налога.

Декларацию можно подать тремя способами:

- лично;

- по почте;

- или по Интернету (через сайт ФНС или Госуслуг).

У каждого из способов есть свои плюсы и минусы. Если подавать декларацию лично инспектору, он может её сразу просмотреть и указать на явные ошибки. С другой стороны, может и потребовать дополнительные документы и не принимать декларацию без них, при этом не давая письменного отказа.

Кроме того, отправить письмо можно и из другого города, если вы находитесь не по месту прописки. После отправлении письма процесс его доставки можно отслеживать по номеру через сайт почты России.

Как заполняется декларация на подаренный участок:

Если за прошедший год человек имел и другие доходы, подлежащие налогообложению, все они указываются в одной декларации. НДФЛ рассчитывается по каждому виду отдельно, затем суммы складываются.

Налоговый инспектор после проверки декларации выдаёт разрешение на оплату налога и указывает дату, до которой необходимо это сделать.

Эти документы необходимо подготовить перед заполнением декларации:

- Паспорт.

- Дарственная.

- Справку о кадастровой стоимости земли.

- Свидетельство о собственности.

Свидетельство о собственности выдают в Росреестре после регистрации. В случае утери дубликат можно получить там же.

Сроки уплаты НДФЛ

Выплатить налог с дарственной на землю необходимо до 15 июля следующего года. То есть до 15 июля 2020 года, если участок был получен в 2020. Это можно сделать в любом банковском отделении.

При несвоевременной уплате подоходного налога могут быть начислены пени (1/300 ставки рефинансирования Центробанка). При длительной неуплате возможно наложение штрафа (от 20% до 40% стоимости) и ареста имущества и банковских счетов.

Тогда нужно направить ответное и приложить доказательства родства. Ими могут служить свидетельства о рождении, усыновлении, браке. Можно и не дожидаться такого требования, а сразу направить в налоговые органы письмо.

При получении в дар земельного участка придётся заплатить подоходный налог. От него освобождаются только близкие родственники.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

+7 (Москва) Это быстро и бесплатно !

Договор на дарение земельного участка является документом, который почти всегда заключается между родственниками, но встречаются и случаи заключения между чужими людьми. В статье написано о различии двух типов договора и процессе его заключения.

Общая информация по дарственной на земельный участок

Дарение оформляется, как безвозмездная сделка, то есть при её совершении сторона, которая отдает не получает прибыли. По итогу оформляется передача имущества новому владельцу с перерегистрацией всего имущества. Важным нюансом можно отметить то, что дарение участка происходит только при жизни собственника.

По заключению договора право собственности передается мгновенно новому владельцу. Предусмотрено регулирование всех процедур, если вместе с домом происходит дарение прилегающей к нему недвижимости. Тогда предстоит выплатить и ставку на имущество согласно приведенным размерам недвижимости, которая была подарена. Налог на дарение земельного участка при заключении данной операции составляет 0 или 13% в зависимости от родства граждан.

Необходимо также указать на существенную отличительную особенность земли, как дара от одного человека другому это её полная неделимость. То есть данный факт означает, что получение участка по данному договору наделяет его исключительным правом собственности, со стороны одариваемого, отобрать участок через суд по любым документам будет невозможно.

Законом устанавливается ограничение на тех, кто не может являться дарителем участка:

- лица несовершеннолетнего возраста;

- люди не способные адекватно воспринимать ситуацию;

- граждане, у которых отсутствуют законные права на землю;

- должностные лица в государственных структурах;

- работники социальных и медицинских служб, в случае объекта дарения в лице подопечных.

Также юридическим лицам запрещается осуществление операции дарения недвижимости. Но есть и исключения, в том случае, если предприятие выступает на стороне гражданина в процессе заключения договора. В случае получения участка от организации или ИП также следует своевременная выплата 13% ставки НДФЛ.

Законом установлено, что при сумме дара меньше 4000 рублей отсутствует уплата налога, но этот пункт не относится к участкам, из-за их большей стоимости. Также при подаче соответствующей декларации существует возможность удержания налога дарителем, однако для этого необходимо составить декларацию 3-НДФЛ.

Совмещение в одном периоде нескольких видов вычетов

Льготы в виде снижения налога с доходов предоставляются в зависимости от возникновения права на их получение. Вычеты применяются в пределах полученного дохода и ограничений по предельной сумме, установленной для каждого из видов.

Предлагаем ознакомиться: Вызвали в налоговую на допрос: что говорить и о чем молчать

Резидент РФ Николаев В.В. получил в 2020 году квартиру от лица, не состоящего с ним в близком родстве. Стоимость жилого имущества по договору отсутствовала и была принята для целей налогообложения по данным кадастра в размере 2 800 000 рублей. Сумма была отражена в декларации, представленной в 2016 году.

- Определили величину облагаемой базы: Д = 2 800 000 225 000 = 3 025 000 рублей;

- Установили, имеет ли право налогоплательщик на вычет и определили размер льготы: В = 2 000 000 120 000 = 2 120 000 рублей;

- Предоставили налоговую льготу: С = 3 025 000 – 2 120 000 = 905 000 рублей;

- Определили сумму к уплате в бюджет: Н = 905 000 х 13% = 117 650 рублей.

- Вывод: Налогоплательщик применил имущественный вычет в полном объеме и социальный вычет в установленном законодательством пределе.

Различие видов договора дарения

Выплата налоговой ставки по операции дарения предусмотрена лишь в том случае, если стороны его заключения не имеют родственных связей. Что касается налогообложения при дарении земельного участка, то здесь действует стандартный налог, то есть 13%.

Так Налоговая служба приняла в 2006 году изменения, по которым налог берется только с чужих людей со статусом одариваемого. Нужно пояснить, что порядок выполнения сделки в обоих случаев, как для договора с родственниками, так и с чужими людьми полностью идентичен.

При совершении сделки такого рода с родственниками государством предусмотрена льгота, предусматривающая освобождение от уплаты налоговой ставки НДФЛ. Теперь рассмотрим, кто является в этом случае родственником для дарителя:

- дети, как родные, так и приемные;

- родители;

- кровные родственники по отцовской и материнской линии родителей дарителя участка;

- сестры и братья дарителя по кровной линии;

- супруг или супруга.

Кроме всего прочего предусмотрена возможность дарения несовершеннолетнему ребенку, но этот случай предполагает принятие дара ответственной стороной:

- отцом или матерью ребенка;

- опекуном ребенка;

- органами опеки и попечительства, под присмотром у которых находится ребенок.

В возрасте 14 лет у ребенка имеется права на подписание договора с личной ответственностью, в связи с получением паспорта удостоверения личности. Тогда документ содержит графу, в которой указывается подпись ответственного за ребенка лица. В данном документе указано, что фактическим владельцем участка до наступления совершеннолетия одаренного является его опекун, но в этом случае ему не разрешено совершать какие-либо юридические действия.

Такие меры по своей сути представляют собой средства хранения их на время, чтобы потом забрать. После достижения совершеннолетнего возраста он вправе производить все операции со своим участком.

Теперь определимся с налогом на подаренную землю. Отчет в службу регулирования налоговых выплат подается одариваемым в ситуации, когда он является чужим человеком по отношению к дарителю.

Бывает также случай, когда налоговая служба случайно присылает документ для уплаты, но соглашение было заключено между родственниками. Тогда в службу по налогам нужно представлять документы с подтверждением родственной связи.

Действует следующий утвержденный алгоритм, когда стороны заключения договора не значатся как родственники:

- Составить обращение в налоговую службу, в юрисдикции которой находится клиент.

- Подача соответствующей декларации до начала мая последующего года после производства процедуры дарения.

- Далее получается декларация от налоговой службы, и на гражданина накладываются обязательства об уплате налога до конца июля данного года.

При отсутствии у одариваемого статуса резидента придется уплатить в качестве налога на прибыль 30% вместо стандартной ставки.

Резиденство получить достаточно легко, нужно лишь проживать на территории РФ в год больше 200 дней. Налог на дарение земельного участка рассчитывается в самой декларации по указанным в ней кадастровым данным относительно участка.

За существенное несоответствие стоимости налога налагается дополнительный штраф на гражданина, за нарушение закона и подачу неверных сведений.

Местные власти по району заключения сделки в этом случае оценивают его стоимость по кадастру. Так они обязаны с точностью оценить стоимость и её расхождение с рыночной которая не может быть больше пятой часть от средней по месту заключения договора о дарении земельного участка.

Особенности уплаты налогов за участок, полученный по дарственной

Договор дарения недвижимости, к которой относится и земельный участок, традиционно заключается между близкими людьми и гораздо реже между чужими. По количеству заключенных сделок такая операция занимает второе место после соглашений о дарении квартир и домов. Налог на дарение земельного участка физическим лицом уплачивается только в том случае, если одариваемый – чужой собственнику человек. Между родственниками процедура осуществляется без налогообложения.

Дарственная на землю: общая информация

Дарение – безвозмездная сделка. Одна сторона передает другой имущество без получения с этого какой-либо прибыли. Итогом передачи становится регистрация нового собственника земли в Росреестре и получение соответствующего свидетельства. Участок можно подарить только при жизни собственника.

Право переходит одариваемому мгновенно, а не после смерти или наступления иных обстоятельств. Законодательство допускает дарение дома и земельного участка вместе, сумма налога в этом случае одинакова – 0 или 13% от стоимости.

Особенностью земли как дара является ее неделимость. Полученный по такому договору участок будет принадлежать исключительно одариваемому и не может быть отобран через суд наследниками, родственниками дарителя или разделен в случае развода.

Не могут быть дарителями:

- несовершеннолетние дети;

- недееспособные лица;

- граждане, не имеющие на землю законных прав;

- госслужащие;

- апатриды, если участок расположен в приграничной зоне;

- социальные или медработники, если дарителями являются их подопечные.

Между юрлицами запрещены сделки дарения недвижимости. Но организация может выступать стороной договора вместе с физлицом. Так, если гражданин получает участок земли в дар от юрлица или ИП также выплачивается 13-процентный НДФЛ.

Если сумма дара не превышает 4 тысяч рублей, налог не уплачивается вовсе, но участков земли это вряд ли касается. Сумма налога может быть удержана дарителем-организацией (в случае, если стороны договора работодатель и сотрудник, например) или путем подачи декларации 3-НДФЛ.

Дарение родственникам и чужим людям

Дарение земельного участка облагается налогом на доходы физлиц по ставке 13%, если одариваемый является чужим человеком (не родственником). НДФЛ уплачивает новый собственник. Расчет налога в этом случае происходит по кадастровой стоимости надела, которая фактически является рыночной ценой. Поэтому обязательным является указание такой стоимости в договоре. Форма договора при таком варианте дарения ничем не отличается от сделки с родственниками.

Законодательством установлена льгота при дарении недвижимого имущества между родственниками – освобождение от НДФЛ. Близкими родственниками являются:

- дети, в частности, приемные;

- родители;

- дедушки;

- бабушки;

- сестры или братья;

- супруги.

Кроме того, существует возможность подарить землю несовершеннолетнему ребенку. Однако дар вместо него должен принять его законный представитель:

- отец;

- мать;

- опекун;

- сотрудник органов попечительства и опеки.

С 14 лет несовершеннолетние имеют право самостоятельной подписи договоров такого рода. В этом случае в тексте документа указывается письменное согласие представителя. Последний также является фактическим владельцем участка земли до наступления 18 лет одариваемого. Однако совершать сделки с участком – дарить, менять, сдавать в аренду – представитель ребенка не имеет права. Земля, по сути, находится у него на хранении. После наступления совершеннолетия ребенок вступает в права и вправе делать с участком земли что угодно.

Уплата налога

Не все знают, какой налог при дарении земельного участка платится в 2020 году. Если сделка проходит между родственниками, налог по договору дарения земельного участка не платится. Соответственно, не подается и отчетность в ФНС.

Если одариваемый по ошибке получил уведомление с требованием уплатить сумму, в ФНС по месту проживания предоставляется документ, подтверждающий родственные связи сторон договора:

- свидетельства о браке или рождении;

- паспорта сторон.

Если одариваемый не является членом семьи или родственником дарителя, после получения земли ему необходимо проделать такие действия:

- Обратиться в налоговую службу по месту регистрации в паспорте.

- Подать декларацию нужно до мая следующего года.

- По полученной квитанции необходимо произвести оплату налога до середины июля.

Если одариваемый – нерезидент РФ, ставка для него увеличивается до 30%. Нерезидентами считаются граждане, которые более 183 дней в году не проживают на территории страны. Если земля получена на территории России, то и налог уплачивается здесь же.

Декларация является «сборным» документом – любой, полученный за год доход, должен найти в ней отражение. Так, в одном документе указывается прибыль, полученная от выполнения разовых работ, продажи жилья, получения недвижимости в дар (для чужих друг другу сторон договора) и так далее.

Расчет налога производится в декларации. Базой выступает кадастровая стоимость участка земли. Соответственно, для ее подтверждения требуется приложить кадастровый паспорт. Однако может использоваться и нормативная цена, которая порой меньше в несколько раз.

За недостоверность сведений относительно стоимости земли ответственность несет одариваемый. Его даже могут привлечь к ответственности: наложить штраф. Максимальное отклонение от реальной стоимости надела не должно превышать 20%.

creditnyi.ru

Документы, которые необходимы при уплате налога

В налоговую службу, при заключении договора посылаются следующие документы:

- Соглашение, по которому произошло дарение земельного участка. Документ гарантирует принятие необходимой кадастровой стоимости полученного дара.

- Предоставляется кадастровый паспорт участка. Этот документ в форме выписки можно заказать из государственного реестра недвижимости, по кадастру будет проверка в соответствии с правовой базой.

- Свидетельство о перерегистрации собственности, которое выдается тогда, когда состоялась передача от одного владельца другому.

- Заполненный документ с приведением точной суммы, которую необходимо выплатить гражданину, передается в Налоговую службу для детальной проверки.

После дарения, если оно произошло между чужими людьми, обязательно следует подать декларацию.

При этом подача должна происходить строго до конца апреля того года, когда произошла передача в собственность другому гражданину, регулирование вопроса описано в 221 статье НК РФ. Так при отсутствии подачи заявления договора дарения, или уплаты налога в срок налагаются санкции.

Расторжение такого договора – это сложный процесс, и в случае отсутствия согласия одариваемой стороны, придется обратиться в суд. Получение в дар не только участка, но и имущества, требуется уплата налога на недвижимость.

Обычно при подаче заявления, суд при наличии веских причин почти всегда принимает решение в пользу дарителя участка.

Налог на дарение земли в 2020 г.

В то время, как процедура составления договора дарения регламентируется положениями гражданского законодательства, нормы по налогообложению содержатся в Налоговом кодексе РФ. В соответствии с его предписаниями, землевладение, переданное безвозмездно, рассматривается как доход одаряемого.

В силу сказанного, при получении такого объекта в собственность, с получателя взыскивается налог, отчисляемый в бюджет. Кроме того, оформление такой сделки требует предоставления отчетности в отношении имущества, передаваемого в дар.

Подача декларации и уплата налога входит исключительно в обязанности одаряемого.

Передающая сторона оплачивает НДФЛ в случае оформления договора купли-продажи на отчуждаемое имущество, а так как при дарении она никаких доходов не получает, то и налогообложению не подвергается.

Налоги на перешедшие по дарению земельные участки, причислены к налогам на доходы физических лиц, размер которых одинаков на всей территории нашего государства и равен 13%. На текущий год его повышения не ожидается. Для граждан иностранных государств сумма НДФЛ больше, она равна 30%

. База для налогообложения исходит из информации о кадастровой либо рыночной оценки землевладения.

Сам договор дарения не предусматривает необходимости указывать стоимость надела, однако при исчислении суммы налога сотрудники ФНС, как правило, отталкиваются от кадастровой оценки. Она приравнивается к среднерыночным показателям и формируется в зависимости от места нахождения недвижимости, ее основных характеристик и состояния в целом.

Ознакомьтесь с примером исчисления налога на дарение: согласно кадастровой оценке, стоимость надела равна 100 000 рублей. Ставка НДФЛ составляет 13%

.

Размер подлежащего уплате одаряемым налога таким образом равен 13000 рублей (100000*13/100)

. В случае, если одаряемый – нерезидент, размер возрастает до 30000 рублей.

После заключения договора дарения земли, обязанностью одаряемого является уплата земельного налога.

НДФЛ при этом относится к категории муниципальных, поэтому размер его ставки и установление налоговой базы устанавливается муниципальными органами. Для участков сельскохозяйственного назначения его сумма не более 0,3%, для прочих — 1,5% от кадастровой оценки.

Чаще всего, налоговые службы сами направляют платежные документы с подлежащей уплате суммой налога, поэтому налогоплательщик самостоятельно рассчитывать ничего не должен.

Расчет налога и его уплата

Налоговая выплата необходима при заключении договоренности о дарении между чужими людьми. Для правильной выплаты составляется декларация 3-НДФЛ:

- На первой странице указываются данные о плательщике, такие как ФИО, данные паспорта, зарегистрированное место проживания гражданина.

- Потом происходит простой расчет налога, то есть сумма стоимости участка умножается на налоговую ставку, которая может составлять 30 и 13%. Показатели содержаться в 1 и 2 графе 1 раздела.

Пример расчета налога:

- Стоимость участка равна 55000 рублей, тогда налог для гражданина РФ будет составлять 55000 × 13% = 7150 рублей.

- Во втором случае для нерезидента 55000 × 30% = 16500 рублей.

Декларация сдается не позднее 30 апреля года заключения сделки. Уплата же налога должна состояться не позднее июля того же года. Для уплаты в НК предоставляются документы описанные выше.

Как оформить договор дарения дачи?

Для оформления договора дарения дачи у сторон есть два пути:

- сделать это самостоятельно и составить договор в простой письменной форме;

- обратиться к нотариусу.

Каждый способ имеет свои плюсы и минусы. Чтобы понять, как лучше поступить в конкретном случае оформления дарственной на дачу, рассмотрим оба варианта.

Договор дарения на любое имущество можно оформить в простой письменной форме. Так дарственная на дачу может быть составлена сторонами самостоятельно. Для этого можно ознакомиться со стандартной формой документа. Обязательными пунктами, которые стороны должны включить в договор дарения дачи, считаются:

- данные дарителя и одаряемого. О каждом из них необходимо указать Ф.И.О., адрес проживания, паспортные данные;

- информация о предмете дарения. Необходимо указать адрес или место расположения дачи, площадь, этажность, характеристики участка земли, на котором она расположена. Отсутствие правильной и исчерпывающей информации о предмете дарения делает договор автоматически ничтожным;

- дата передачи дара, если она планируется не сразу. Договор дарения может содержать обещание передачи дара в будущем;

- подписи одаряемого и дарителя.

Для того, чтобы все характеристики имущества и данные участников сделки были указаны верно, необходимо заранее подготовить документы:

- технический паспорт дачи;

- кадастровый план земли, на которой она стоит;

- паспорта дарителя и одаряемого;

- свидетельство о государственной регистрации права на дачу дарителя;

- правоустанавливающий документ, согласно которому дача является собственностью дарителя.

Соответствие данных, указанных в документах и договоре дарения – залог правильного составления дарственной.

После подписания договора дарения дачи, необходимо зарегистрировать право собственности. Для этого необходимо:

- Обратиться в регистрирующий орган по месту расположения дачи.

- Написать заявление на регистрацию и представить документы. При получении бумаг сотрудник регистрирующего органа выдаст расписку и сообщит дату обращения за готовым свидетельством.

- Оплатить государственную пошлину за проведение регистрации.

- В назначенный день обратиться с распиской в регистрирующий орган и получить свидетельство и отданные туда документы.

Одаряемый обязан оплатить налог на получение дохода в результате дарения по ставке 13% от стоимости дачи. Если одаряемый приходится близким родственником дарителю, то от уплаты налога он полностью освобождается.

Если стороны решили оформлять договор дарения дачи у нотариуса, то у них есть такое право.

Нотариальная форма дарственной не обязательна, но возможна, так как не запрещена законом. Стороны обращаются за ее оформлением с целью:

- исключения ошибок в составлении документа;

- заверения нотариусом в качестве гарантии правильности составления дарственной;

- уменьшение поводов для оспаривания договора дарения.

Нотариус составляет договор самостоятельно. Для этого ему потребуются документы на дачу и удостоверения личности участников сделки. Государственную регистрацию права нотариус проводит также самостоятельно. В итоге, в процессе оформления договора дарения нотариусом от сторон потребуются дополнительные затраты:

- оплата услуг специалиста. За содействие в составлении договора нотариус взимает отдельную плату;

- государственная пошлина за заверение нотариусом договора дарения;

- государственная пошлина за регистрацию права, которая уплачивается нотариусу, а он уже оплачивает ее в регистрирующий орган;

- налог на доход, полученный с дарения, если стороны договора не приходятся друг другу близкими родственниками.

Очевидно, что стоимость оформления дарственной дачи у нотариуса будет значительно превышать самостоятельно оформленный договор.

Налог по договору дарения земельного участка

Советы юристов:

1. Берётся ли налог по договору дарения на земельный участок, если мать дарит его сыну.

1.1. Нет налог не взыскивается.

Вам помог ответ?ДаНет

1.2. Нет, так как сделка происходит между близкими родственниками.

Вам помог ответ?ДаНет

Консультация по Вашему вопросу

8

звонок с городских и мобильных бесплатный по всей России

2. Надо ли платить 13% налог на стоимость доли земельного участка по договору дарения?

2.1. Если вы получили эту долю не от близкого родственника, то НДФЛ 13% платить придется.

Вам помог ответ?ДаНет

3. Муж отправил в МИФНС декларацию 3-НДФЛ в феврале 2020 (налог начислен по кадастровой стоимости земельного участка, полученного по договору дарения), но квитанция на уплату налога не пришла. Сейчас муж умер. Должна ли я за него уплачивать НДФЛ?

3.1. Здравствуйте! Квитанция и не должна была прийти. Действует следующий порядок: до 30.04 нужно подать налоговую декларацию и до 15.07 нужно оплатить налог. В вашем случае обязанность по налогу прекратила свое существование в связи со смертью мужа Статья 44. Возникновение, изменение и прекращение обязанности по уплате налога, сбора, страховых взносов 3. Обязанность по уплате налога

и (или) сбора

прекращается

: 3)

со смертью физического лица

— налогоплательщика или с объявлением его умершим в порядке, установленном гражданским процессуальным законодательством Российской Федерации.

Вам помог ответ?ДаНет

4. Есть земельный участок, был в собственности у моей бабушки. 2 года назад по договору дарения собственником стала моя мама. Сейчас встал вопрос о продаже этого участка. Вопрос: надо ли с него платить налог 13%? Вопрос 2: если нужно заплатить налог, то каким образом переложить эту сумму при согласии покупателя на самого покупателя? Спасибо.

4.1. Здравствуйте. Не надо. Согласно Статья 217 НК РФ Доходы, не подлежащие налогообложению Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками

, полнородными и неоднородными (имеющими общих отца или мать) братьями и сестрами);

Вам помог ответ?ДаНет

5. В 2020 году получил по договору дарения от отца земельный участок. В 2020 вынужден был его продать за 550 тыс. рублей. Придется ли мне заплатить налог 13% с продажи имущества, так как пользовался имуществом менее 3-х лет? Применим ли налоговый вычет до 1 млн. рублей в данном случае, ведь я его не приобретал, а получил в дар?

5.1. Вычет в миллион применим.

Вам помог ответ?ДаНет

6. В 2020 году мне по договору дарения достался земельный участок. Сейчас я хочу его продать, но не прошло ещё 3 лет владения. Как не платить налог с продажи? Есть информация про продажу не менее, чем за 70% от кадастровой стоимости и заполнение 3 НДФЛ. Уточните, пожалуйста, актуальность этих данных или другие варианты.

6.1. Данные конечно, актуальны, но они не освобождают Вас от уплаты налога. Налоговая база определяется исходя из стоимости проданного участка, но не менее 70% его кадастровой стоимости.

Вам помог ответ?ДаНет

7. Продавец продает земельный участок, стоимостью 518000 р. Владеет им меньше года, по договору дарения от мужа. Будет ли продавец платить налог с продажи?

7.1. Оксана, да, будет. Сейчас тем более срок для владения собственности, чтобы не платить налог с продаж увеличен до 5 лет, с 2016 года. Это так, к сведению. Всего доброго.

Вам помог ответ?ДаНет

8. Какой налог, будет платить одаряемый с дарения 33/100 долей. Весь дом по кадастровой стоимости оценивается в 2 миллиона рублей, и земельный участок 1 мил. Рублей (выделенный) С суммы кадастровой стоимости или суммы указанной в договоре дарения.

8.1. Здравствуйте, Любовь! Если одаряемый не является близким родственником дарителю, он будет платить налог 13% от кадастровой стоимости подаренной доли.

Вам помог ответ?ДаНет

9. Вопрос такой! 10 лет назад по договору дарения от отца получил земельный участок. Недавно провел его межевание на 2 участка и зарегистрировал право собственности. Должен ли я буду в случае их продажи платить налог на доход? Ведь они выделены из одного подаренного участка? Как мне можно реализовать участок, чтобы не было необходимости платить налог?

9.1. Здравствуйте, Александр! Так как после межевания у вас образовалось два самостоятельных участка, отсчет срока начнется с момента их регистрации. Следовательно, при продаже участка до истечения 5 лет надо платить налог. При продаже участка по цене менее 1 млн. рублей (но не ниже 70% его кадастровой стоимости) налог можно не платить за счет применения налогового вычета.

Вам помог ответ?ДаНет

9.2. К сожалению, но у вас появились два новых участка недавно зарегистрированные. Таково не совершенство НК РФ,

Вам помог ответ?ДаНет

10. Нужно ли будет платить налог после оформления в собственность недвижимости и земельного участка с ней по договору дарения от отца сыну.

10.1. Нет, не нужно поскольку договор дарения заключен между близкими родственниками.

Вам помог ответ?ДаНет

11. Купили по договору купли-продажи в доме жилое помещение и к нему долю земельного участка, а также по договору дарения места общего пользования. За места общего пользования надо ли платить налог?

11.1. Если по договору дарения даритель и одаряемый не являются близкими родственниками, то налог платить надо.

Вам помог ответ?ДаНет

12. Имеется дом с земельным участком. До 2020 года в доме собственниками были я,мой отец и мать. В декабре 2020 года моя мама передала мне в собственность свою долю по договору дарения, таким образом у меня стало 2/3 доли от дома и земельного участка. Сейчас я с отцом продаю дом за 3 млн. руб.Скажите пожалуйста должна ли я заплатить налог на доходы с продажи дома. Заранее спасибо.

12.1. Начнем с того, продавцов, как вы указали два. Вы оба получите доход и оба должны будете оплатить налог. Ст.217 Налогового кодекса РФ устанавливает виды доходов физических лиц не подлежащих налогообложению. В п.17.1 этой статьи указано, что это доходы полученные физическим лицом от продажи объектов недвижимости, а так же долей в этом имуществе, которым они владели не менее установленного минимального срока. Для объектов недвижимости полученных по договору дарения от близких родственников-минимальный срок составляет 3 года (ст.217.1 Налогового кодекса РФ).

Вам помог ответ?ДаНет

13. Мужу мать передала земельный участок с домом по договору дарения в 2020 году. В 2020 году хотим продать за 1450000. С какой суммы в этом случае будет налог?

13.1. Здравствуйте! Налог с 450 000 р. ст.220 НК РФ ч.2: 1) имущественный налоговый вычет предоставляется: в размере доходов, полученных налогоплательщиком в налоговом периоде от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков или доли (долей) в указанном имуществе, находившихся в собственности налогоплательщика менее минимального предельного срока владения объектом недвижимого имущества, установленного в соответствии со статьей 217.1 настоящего Кодекса, не превышающем в целом 1 000 000 рублей.

Вам помог ответ?ДаНет

Консультация по Вашему вопросу

8

звонок с городских и мобильных бесплатный по всей России

14. Моя знакомая получила по договору дарения земельный участок стоимостью 900000 рублей. Надо ли ей платить налог за этот подарок? Спасибо.

14.1. Нет, не нужно, т.к. согласно статье 220 НК РФ она вправе воспользоваться налоговым вычетом, который составляет 1 млн. руб. Налог = 0 = 13%* (900-1000)млн. руб., т.к. налогооблагаемая база отрицательная.

Вам помог ответ?ДаНет

14.2. Ваша знакомая на основании договора дарения статья 572 ГК РФ получила доход Согласно статье 217 НК РФ такой доход не освобождается от налогообложения Придется платить 13 % от стоимости земли.

Вам помог ответ?ДаНет

15. Как лучше (дешевле по налогам) переоформить обратно земельный участок, отданный по договору отступному: по купле-продаже или дарению?

15.1. Купле-продажи, конечно, иначе у Вас возникнет доход и придется платить налог 13% от стоимости дара. При продаже продавец сможет вычесть из цены договора свои затраты, связанные с приобретением имущества.

Вам помог ответ?ДаНет

16. Какие налоги и госпошлины надо заплатить с полученного по договору дарения земельного участка, кадастровая стоимость 600 т.рублей, даритель не родственник?

16.1. 1. Дарение земельного участка как и любого другого имущества облагается налогом НДФЛ в размере 13% от стоимости имущества, исключение составляет дарение близким родственникам (жена, муж, дети, бабушки, дедушки) отношение родства необходимо подтвердить. 2. После сделки к одаряемому переходит не только право собственности на данное имущество, но и обязанность уплаты налога на имущество (платится один раз в год).

Вам помог ответ?ДаНет

17. Вопрос-моей супруге по договору дарения родная сестра подарила недвижимое здание (магазин) и земельный участок. Супруга хочет продать подаренное здание магазина и земельный участок под ним. Надо ли будет платить налог?

17.1. Если ваша супруга хочет продать недвижимость непосредственно после дарения (в этот же год) то налог платить придется, либо если прошло 5 лет после дарения, тогда налог платить не нужно.

Вам помог ответ?ДаНет

17.2. Здравствуйте. Если с момента получения названной недвижимости Вашей супругой прошло менее пяти лет, то придется платить подоходный налог 13%.

Вам помог ответ?ДаНет

18. Необходимо передать право собственности на земельный участок. Если оформлять сделку по договору дарения, есть основания полагать, что одаряемый обязан оплатить 13% от кадастровой стоимости ЗУ, так как не является близким родственником дарителя. (Даритель — законный супруг матери одаряемой). 1. Это верно? 2. По договору купли-продажи есть какие-то нюансы, если указывать формальную цену, например, в 10 т.р.? 3. Как законно уйти от уплаты бешенных налогов в этой сделке?

18.1. 1.Да. Кроме: Доходы, полученные в порядке дарения, освобождаются от налогообложения в случае, если даритель и одаряемый являются членами семьи и (или) близкими родственниками в соответствии с Семейным кодексом Российской Федерации (супругами, родителями и детьми, в том числе усыновителями и усыновленными, дедушкой, бабушкой и внуками, полнородными и неоднородными (имеющими общих отца или мать) братьями и сестрами); 2.Для налога продавцу посчитают 0.7 от кадастровой. 3.Вычет в 1 млн применить.

Вам помог ответ?ДаНет

19. Я владею земельным участком 1 месяц. Облагается ли налогом сделка по договору дарения данного земельного участка, если я его дарю своей дочери? Нужно ли брать согласие супруга на дарение этого участка? ‘По материалам юридической социальной сети www.9111.ru ©’

19.1. Доброго времени суток, налогом такая сделка облагаться не будет по п.18.1 ст. 217 Налогового кодекса РФ, а именно, договор дарения недвижимого имущества между лицами, признаваемыми членами семьи и близкими родственниками не облагается налогом (в вашей ситуации мама и дочь). Данный земельный участок был приобретен вами в порядке дарения, наследства или купли-продажи на совместные с мужем деньги? Если в порядке наследования и дарения, то согласие не нужно, если в порядке купли-продажи, согласие супруга необходимо, так как данное имущество будет являться совместно нажитым.

Вам помог ответ?ДаНет

20. Пожалуйста, облагается ли налогом доход от проданного имущества? У меня в собственности дом и земельный участок, принадлежат мне по договору-дарения, который был оформлен в феврале 2014 года. Если я хочу продать данную собственность, например за 3 млн. рублей, какую сумму налога я должна буду заплатить? Спасибо!

20.1. В соответствии с законом, проданное имущество облагается налогом. Но так же, если квартира находится в собственности от 3 х и более лет, то платить налог не нужно. Это регламентируется ст. 217 п. 17.1 Налогового кодекса. Это распространяется только на те квартиры которые были оформлены не позднее 1 января 2020 года.

Вам помог ответ?ДаНет

Скажите пож ста, попаду ли я под налог, как одаряемая по договору дарения 9 долей земельного участка.

Подскажите пожалуйста какую сумму буду должен заплатить налога на доходы физических лиц за 2020 г.

В 2006 году был куплен дом по договору купли продажи и земельный участок 1/2 от 6 соток под домом по договору дарения.

В 2006 году был куплен дом по договору купли-продажи и 1/2 6 соток земельного участка под домом по договору дарения.

Земельный участок и дом достался от матери дочери по договору дарения. Дочь в свою очередь продала выше перечисленное за 300 000 руб.

— в собственности 1/2 дома S=300 кв и 1/2 земельного участка 12 соток, получена по договору дарения.

Я продала в сентябре 2020 года сад полученный по договору дарения за 320 000 руб.

Если я год назад получила по договору дарения земельный участок, уведомление о налоге не пришло и я написала заявление для оплаты налога.

Я в 2013 году подарила по договору дарения земельный участок с домом моей сестре.

В декабре 2015 года получила по договору дарения от родной сестры дом с земельным участком.

Моя мать по договору дарения передает мне в собственность земельный участок какие налоги я должен заплатить.

Дарственная на дачу между близкими родственниками

Дарственная на дачу между близкими родственниками составляется по общим правилам. Никаких специфических особенностей не возникает в связи с тем, что стороны приходятся друг другу близкими родственниками. Если она заверяется нотариусом, то государственная пошлина за заверение оплачивается по пониженной ставке. Кроме того, налог на дарение между близкими родственниками не взимается.

Таким образом, договор дарения дачи может оформляться в простой письменной форме сторонами сделки или заверяться нотариусом. Расходы на его составления будут всегда различными. Дарственная на дачу после оформления представляется вместе с иными документами для регистрации права собственности. Налог не уплачивается только в случае передачи дара в пользу ближайшего родственника.

Этапы оформления налогового вычета

Получить имущественный вычет лицо имеет право в ИФНС или у работодателя после получения в Инспекции уведомления о праве на льготу в текущем году. Наиболее частым вариантом является предъявление вычета в одной декларации с получением дохода.

| Этап оформления | Описание |

| Оформление договора дарения | Договор составляется в простой письменной форме, при передаче доли необходимо удостоверение нотариуса |

| Регистрация права собственности | Правообладание имуществом возникает после прохождения государственной регистрации |

| Подача декларации о доходах с указанием вычета | Осуществляется по окончания года совершения сделки дарения |

| Приложение документов | Подтверждается факт получения имущества, его стоимость, доход, право на вычет |

| Подача заявления | Представляется в случае возникновения переплаты налога |

Предлагаем ознакомиться: Как можно оспорить договор дарения квартиры

При планировании использования вычета у работодателя в ИФНС предоставляется пакет документов и заявление на получение документа. Возможность получения вычета возникает при наличии нескольких видов льгот, что влечет переплату налога.