Налоговый вычет для пенсионеров в 2020 году

Несмотря на наличие разъяснений по вопросам получения вычетов лицами пенсионного возраста, тема часто является предметом обсуждения. Самыми популярными являются вычеты, связанные с затратами на лечение и приобретение недвижимости лицами, находящимися на заслуженный отдыхе. Разберемся, могут ли пенсионеры получить налоговый вычет, какие есть нюансы и последние изменения в законодательстве.

Данная услуга применима не только к настоящему, но и будущему доходу физического лица до момента исчерпания лимита. Если у работающего пенсионера не возникнет никаких проблем с возвращением излишне уплаченного налога, кроме срока возврата при небольших доходах, то ситуация с неработающим несколько иная, ведь пенсия не подлежит налогообложению. Правительство РФ, понимая сложность ситуации, закрепило в пункте 10 статьи 220 НК РФ одно исключение — граждане пенсионного возраста могут воспользоваться своим правом на вычет за три года, предшествующих покупке жилья. Если сумма подоходного налога за период не покрывает максимальной суммы, которую по закону может получить пенсионер, или последние три года он провел на заслуженном отдыхе и не платил НДФЛ, то для возвращения остальной части льготы потребуется наличие налогооблагаемых доходов. Это может быть не только заработная плата, но и другие доходы с уплатой подоходного по ставке 13 процентов: продажа недвижимости или акций предприятий, сдача в аренду недвижимости и другие.

Положен ли налоговый вычет купившему квартиру пенсионеру?

Ответ эксперта 0 + —

По законодательству, после покупки квартиры можно вернуть 13% от ее стоимости в виде налогового вычета (пп.3 п.1. ст.220 НК РФ). Основание для вычета — это дата приобретения квартиры. При покупке квартиры в новостройке — дата передачи вам квартиры застройщиком. При покупке на вторичном рынке — дата регистрации права собственности на недвижимость.

Статья по теме Квартиры, доплаты, налоговые вычеты. Какие льготы от нас скрывают?

Налоговый вычет могут получить только те налогоплательщики, доходы которых облагаются НДФЛ по ставке 13%. Поскольку налог на доходы с пенсии не удерживается (п.2 ст.217 НК РФ), неработающие пенсионеры не смогут получить имущественный вычет при покупке жилья. Но есть и нюансы. В то же время, согласно п. 10 ст. 220 Налогового кодекса РФ, пенсионер имеет право перенести остаток имущественного вычета «на предшествующие налоговые периоды».

«У налогоплательщиков, получающих пенсии в соответствии с законодательством, имущественные налоговые вычеты могут быть перенесены на предшествующие налоговые периоды, но не более трех. Имущественный налоговый вычет предоставляется в размере фактически произведенных налогоплательщиком расходов на новое строительство либо приобретение на территории Российской Федерации жилых домов, квартир, комнат или доли (долей) в них, приобретение земельных участков или доли (долей) в них, предоставленных для индивидуального жилищного строительства, и земельных участков или доли (долей) в них, на которых расположены приобретаемые жилые дома или доля (доли) в них и имущественный налоговый вычет в сумме фактически произведенных налогоплательщиком расходов на погашение процентов», — говорит юрист Натан Будовниц.

Например, если пенсионер вышел на пенсию в марте 2020 года, а в 2016 году получил право на вычет — приобрел недвижимость, то он, как неработающий пенсионер на момент покупки недвижимости, может вернуть налог за 2020, 2014 и 2013 годы. За 2020 год пенсионеру вернут налог, который у него работодатель удерживал с зарплаты за январь-февраль 2020 года, а остаток неиспользованного имущественного вычета перейдет на 2014 и 2013 год.

Таким образом, пенсионер, который приобрел квартиру, может подавать декларации на вычет налога за три года, которые предшествуют году, в котором возникло его право на вычет.

Максимальная сумма имущественного вычета для пенсионера составляет 2 млн рублей.

Статья по теме Льготы на 6 соток. Кого освободят от налога на землю?

Может ли получить налоговый вычет работающий пенсионер?

Да, может. С 1 января 2014 года в налоговый кодекс РФ были внесены изменения, которые дают право пенсионерам, продолжающим свою трудовую деятельность, переносить имущественный вычет на предыдущие три года (письмо ФНС России от 28.04.2014 № БС-4-11/8296).

Какие документы необходимо предоставить?

Для получения вычета пенсионером необходимо предоставить следующие документы:

Копию пенсионного удостоверения; Копию договора покупки жилья; Копию кредитного договора (если квартира была приобретена в ипотеку); Справку об уплаченных процентах банку (если квартира была приобретена в ипотеку); Копию паспорта; Копию свидетельства о праве собственности на жилье; Копию платежного документа (который будет подтверждать факт оплаты за квартиру). Декларацию 3-НДФЛ для получения вычета пенсионером; Заявление на возврат НДФЛ.

Когда нужно подавать документы на вычет?

Срок сдачи документов для получения вычета не имеет ограничений. Пенсионер может обратиться в налоговый орган по месту прописки в любое время.

Налоговый вычет для пенсионеров при покупке и продаже квартиры

При продаже квартиры налоговый вычет для пенсионеров ничем не отличается от применения этого вычета для всех остальных граждан. Какую пенсию при этом получает пенсионер (государственную или негосударственную), продолжает он работать или нет – не имеет значения.

Но и здесь, опять-таки есть нюанс! Те пенсионеры, которые купили квартиру после выхода на пенсию (как государственную, так и не государственную), имеют право вернуть себе уплаченный ранее НДФЛ со своей зарплаты за три предыдущих года (Откроется в новой вкладке.»>абз. 4, п. 3, ст. 210 НК РФ и Откроется в новой вкладке.»>п. 10, ст.220 НК РФ). Конечно, в пределах максимальных сумм, указанных выше.

Положен ли налоговый вычет

Добрый день, спасибо за Ваш вопрос. Вы должны знать, что самое главное, что нужно знать о налоговых вычетах — это то, что претендовать на них может гражданин Российской Федерации, который получает доходы, облагаемые по ставке 13%.

Согласно п.п. 3 п. 1 ст. 220 НК РФ, При определении размера налоговой базы в соответствии с пунктом 3 статьи 210 настоящего Кодекса налогоплательщик имеет право на получение следующих имущественных налоговых вычетов, предоставляемых с учетом особенностей и в порядке, которые предусмотрены настоящей статьей:

Имущественный налоговый вычет для пенсионеров

Работники силовых структур и Министерства Обороны РФ, также платят установленный государством налог с дохода по ставке 13%. И, следовательно, налоговый вычет при покупке недвижимости для военных пенсионеров предоставляется в том же порядке, что и другим лицам этой категории.

Впервые право воспользоваться переносом вычета у пенсионеров появилось с 01.01.2012 года, но ограничивалось оно узким кругом лиц. Получить государственное послабление могли те пенсионеры, которые не трудились и не получали иной доход, подпадающий под систему обложения по ставке 13%.

Налоговый вычет 13% при покупке квартиры в ипотеку с материнским капиталом

Также российские семьи при рождении 2 ребенка получают дополнительную господдержку в виде материнского сертификата. Он имеет несколько направлений реализации. Самое главное и распространенное применение капитала — это покупка жилой площади. Денежные средства можно направить на первоначальный взнос либо покрыть им сумму основного долга по действующим обязательствам. На рынке недвижимости подобные сделки самые актуальные и востребованные. Согласно нормативно-правовым документам налоговый вычет при ипотеке с использованием материнского капитала также положен. Расчет суммы возврата в данной ситуации отличается от стандартного.

С 2001 года физическое лицо, оформив покупку жилья, имеет возможность получения компенсации от государства. Заключается она в возврате НДФЛ, который был перечислен за отчетный период. Ограничений по способу оформления операции нет. Недвижимость может быть куплена за наличные средства либо в ипотеку.

Положен ли пенсионерам налоговый вычет при покупке квартиры

Вычет можно получить не только за те годы, которые уже отработал человек. Но и перекинуть его на следующие 3 года, при условии, что увольнение не планируется. Так полученная сумма будет больше. Поскольку имеется официальный доход.

- Официально устроенные и работающие пенсионеры.

- Люди, не имеющие официальной работы, но получающие пенсию, при условии, что ранее они трудились официально и платили подоходный налог.

- Пенсионерам, которые приобрели жилую площадь в ипотеку (но придётся предоставить расширенный пакет документов).

Интересно почитать: Не дают список лекарст положенных беременным бесплатно в 2020 в усть катаве

Налоговый вычет для пенсионеров

Обратите внимание: получить льготу пенсионер может также в случае, если он имеет дополнительный заработок (например, сдает в аренду квартиру, с дохода от которой уплачивает ежегодно НДФЛ) или продал имущество, с которого также уплатил подоходный налог.

Пример 3: Сахаров А.С. вышел на пенсию в июле 2014 году, с указанного периода никакого дохода, кроме государственной пенсии, он не имел. В 2020 году он приобрел однокомнатную квартиру. Сахаров имеет право перенести льготу на три года, предшествующих году покупки квартиры: 2020, 2014 и 2013 года. Так как, в 2020 году Сахаров уже не работал, вычет он сможет получить по доходам 2014 и 2013 годов.

Налоговый вычет для пенсионеров: условия получения и оформление

Основной нормативно-правовой базой по рассматриваемому вопросу выступает Налоговый кодекс РФ. В нем отражены условия, процедура получения льготы и ее величина. Налоговым вычетом считается частичный возврат средств, отчисляемых гражданином в установленном размере (13%) от собственного дохода в фонд государства.

Если вычет уже оформлялся ранее на полный или частичный период, установленный государством, повторно получить его за эти года уже нельзя. Если же человек приобрел имущество в год, когда стал пенсионером, то вычет назначают не только за 3 прошлых года, но и за текущий. При этом документы подают не ранее последующего за сделкой года. Допустим, человек стал пенсионером и приобрел жилье в 2020 году. Он вправе в 2020 оформить вычет за 4 года: 2020, 2020, 2020, 2020.

Всем ли пенсионерам положен налоговый вычет при покупке квартиры

Наиболее сложно обстоят дела в налоговыми вычетами у пенсионеров-инвалидов. Для многих это наиболее запутанная ситуация — вычет положен всем пенсионерам, но они не могут на него претендовать. На самом деле это не совсем верная информация — все зависит от срока длительности нахождения на пенсии, года покупки/продажи жилой недвижимости и наличия/отсутствия доходов, облагаемых налогом.

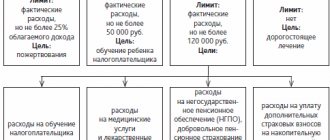

Стоит знать, что НВ при сделках с недвижимостью никак не связаны с социальными вычетами. По закону при покупке жилья на вычеты могут претендовать и работающие, и не работающие пенсионеры. Социальные вычеты за лечение или обучение для неработающих пенсионеров не предусмотрены. В то время как лица, продолжающие трудовую оплачиваемую деятельность, могут претендовать на возврат части затраченных средств.

Лечение за границей: положен ли налоговый вычет? — Народные методы лечения рака

Как свидетельствуют данные статистики, с каждым годом растет количество медицинских услуг, которые граждане РФ получают за рубежом. Речь идет о сегменте дорогостоящих, высокотехнологичных операций, а также о современных профилактических процедурах, приобретении медикаментов и тому подобном.

С точки зрения буквы закона, возможность получения компенсаций при прохождении лечения в Израиле, Германии не предусмотрена. В то же время, начиная с середины 2011 года, на правительственном уровне непрерывно проводятся консультации о перспективах изменения данной нормы законодательства. Причиной для подобных трансформаций могут стать участившиеся иски в суды различных инстанций от потребителей, стремящихся покрыть затраты на дорогостоящие операции, выполнение которых курировали иностранные специалисты в зарубежных клиниках.

Рекомендуем прочесть: Почему Мат Капиталом Нельзя Гасить Долг По Займам

Налоговый вычет пенсионерам при покупке квартиры

Можно ли получить налоговый вычет пенсионеру, интересует многих граждан преклонного возраста. Часть 10 ст. 220 НК разрешает перенести имущественный налоговый вычет для пенсионеров на прошлые периоды. При этом льгота предоставляется, как работающим, так и неработающим гражданам пенсионного возраста.

Если на протяжении 3 лет, до приобретения квартиры, пенсионер не работал, соответственно не выплачивал НДФЛ, оформление льготы невозможно. Ведь возмещение осуществляется за счет ранее уплаченного налога с доходов. Нет налога, значит, нет льготы.

Положен ли налоговый вычет на стройку при покупке стройматериалов

Учитывая изложенное, товарный чек на отпуск строительных и отделочных материалов, выданный торгующей организацией покупателю (физическому лицу без указания в нем его фамилии, имени и отчества), может быть принят в качестве документа, подтверждающего расходы налогоплательщика для целей предоставления имущественного налогового вычета, предусмотренного подпунктом 2 пункта 1 статьи 220 Кодекса, при наличии кассового чека, свидетельствующего об уплате им денежных средств за приобретенные строительные и отделочные материалы. Заместитель директора Департамента С.В. Разгулин

При приобретении земельных участков, предоставленных для индивидуального жилищного строительства, или доли (долей) в них имущественный налоговый вычет предоставляется после получения налогоплательщиком свидетельства о праве собственности на дом.

Как получить налоговый вычет пенсионеру при покупки квартиры

Согласно п. 10 ст. 220 НК РФ как работающим, так и неработающим пенсионерам допускается перенос остатка по имущественному вычету на прошлые годы, но не более 3 лет с момента покупки. Например, квартира приобретена в 2020, значит, льготу можно заявить за 2020, 2020 и 2014.

ВНИМАНИЕ! Если неработающий пенсионер имеет дополнительный доход, например, от сдачи жилья в аренду, и отчисляет с него 13%, он становится претендентом на льготу на тех же условиях, что и трудоустроенный.

Налоговый вычет на автомобиль

Если срок владения проданным транспортом составил три и более года, то вся сумма, вырученная за машину, включается в объем льготы и не подлежит налогообложению. В этом случае законодательство позволяет даже не декларировать этот доход, соответственно не предоставлять отчетность формы 3-НДФЛ в ИФНС.

Но может возникнуть еще один вопрос. А если транспортное средство приобретено в кредит? Можно ли получить льготу на проценты по кредиту. Опять обращаемся все к той же ст. 220 НК РФ, но уже пункту 4, содержащему список имущества приобретенного в кредит, по которому можно получить льготу в размере процентов израсходованных при погашении кредита. И снова видим, что про транспорт ни слова. Следовательно, и в этой ситуации возврата налога не положен.

Рекомендуем прочесть: Что такое приватизировать

Justice pro

Если пенсионер продолжает работать, то он сможет перенести остаток вычета на предыдущие налоговые периоды, а если доходов за эти годы не хватит, то работающий пенсионер возврат налога при покупке квартиры сможет осуществить в последующие годы.

- на приобретение квартиры,

- на погашение процентов по кредитам на покупку квартиры (в том числе процентов по кредитам, полученным от банков в целях рефинансирования (перекредитования)). Вычет по процентам предоставляется только по одной квартире.

Интересно почитать: Какие льготы предоставляются вдовам участников войны

Как можно получить налоговый вычет с потребительского кредита в 2018

Потребительское кредитование нередко используется теми, кто не хочет или не имеет возможности использовать вариант кредитования, как ипотека в банке, но обстоятельства требуют улучшения жилищных условий. Если потенциальный заемщик хочет в будущем получить налоговый вычет с процентов за полученные денежные средства, то это обязательно должно быть указано в кредитном договоре. Если такой формулировке в договоре не предусмотрено, то в этом случае получение налогового вычета будет невозможно с процентов. При этом учитывается и налоговый вычет с процентов по потребительскому кредиту в банке.

Основной момент, о котором надлежит помнить желающему получить потребительский кредит в банке – это то, что налоговый вычет с процентов возвращается лишь в течение года, следующего за отчетным. То есть, если налоговый вычет нужно вернуть за 2011 год, то документы для возврата принимаются только в течение 2012 года. В 2013 году, равно как и в последующие годы, возврат налогов, уплаченных работодателем, невозможен.

Имущественный налоговый вычет для пенсионеров

Здравствуйте, в июле 2020 года купила квартиру за 1560000, получила подоходный возврат, в мае 2020 года купила другую квартиру за 1600000, с февраля 2020 года — неработающая пенсионерка. Могу ли я оформить подоходный вычет со второй квартиры?

Павел, здравствуйте. Да, если есть перечисления НДФЛ по ставке 13% в бюджет, то вычет получить возможно. Если ваш отец никогда ранее не получал имущественный вычет, то в 2020 году сможет подать документы и декларации за 2020,2020,2020,2020гг.

Как получить вычет, что для этого нужно

Как вернуть НДФЛ – порядок:

- Собрать необходимые документы.

- Получить справку 2-НДФЛ и заполнить с ней декларацию.

- Обратиться в налоговую службу с документами и декларацией 3-НДФЛ.

- Получить деньги.

Пакет документов:

Если работник подает документы на ежемесячный вычет на детей работодателю, он должен предоставить копии свидетельств о рождении на детей.

Положен ли налоговый вычет пенсионерам при покупке квартиры и как его получить в 2020 году

Срок для проверки сведений, изложенных в декларации, и перечисления денег установлен в 3 месяца с даты сдачи бумаг. Это значит, что если декларация была сдана 19 марта 2020 года, то вычет при покупке квартиры для пенсионеров должен поступить до 19 июня 2020 года включительно.

Внимание. Если в налоговом периоде было приобретено несколько объектов (например, квартира и комната в коммуналке), стоит оформить компенсацию по всем. Главное правило – сумма вычета по всем покупкам не должна превышать максимальных размеров. Это правило распространяется только на сделки, совершенные после 01.01.2014.

ПОШАГОВАЯ ИНСТРУКЦИЯ КАК ПОЛУЧИТЬ ВЫЧЕТ

Для получения социального налогового вычета по расходам на накопительную часть трудовой пенсии налогоплательщику необходимо выполнить следующие действия:

- Заполнить налоговую декларацию (по форме 3-НДФЛ) по окончании года, в котором была произведена уплата взносов.

- Получить по месту работы документы:

- справку о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ;

- справку от работодателя о суммах дополнительных страховых взносов, которые были удержаны и перечислены им по поручению налогоплательщика.

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

3. Подготовить копии платёжных документов, подтверждающих фактические расходы налогоплательщика на уплату взносов (чеки контрольно-кассовой техники, приходно-кассовые ордера, платёжные поручения и т.п.).

4. Предоставить в налоговый орган по месту жительства заполненную налоговую декларацию с копиями документов, подтверждающих фактические расходы и право на получение социального налогового вычета по расходам на уплату дополнительных взносов на накопительную часть трудовой пенсии.

Это важно знать: Получение субсидии на приобретение жилья

*В случае если в представленной налоговой декларации исчислена сумма налога к возврату из бюджета, вместе с налоговой декларацией можно подать в налоговый орган заявление на возврат НДФЛ в связи с расходами на уплату дополнительных взносов на накопительную часть трудовой пенсии.

При подаче в налоговый орган копий документов, подтверждающих право на вычет, необходимо иметь при себе их оригиналы для проверки налоговым инспектором. Проверка декларации и приложенных документов проводится в течение 3 месяцев

с даты подачи документов в налоговый орган ().

Пенсионер купил квартиру: как можно получить налоговый вычет

- было получено свидетельство о праве собственности (или выписка из ЕГРП) – если основанием является договор купли-продажи;

- был подписан акт приема-передачи – если основанием для возникновения права является договор долевого участия.

Лица, находящиеся в законном браке, могут получать имущественные вычеты друг за друга. Для этого необходимо иметь доход, облагающийся налогом. В этом случае к пакету документов потребуется приложить свидетельство о заключении брака и заявление, в котором определены доли супругов.

Как получить налоговый вычет за лечение зубов

Для возвращения денег за лечение и протезирование зубов необходимо придерживаться определенного порядка действий. Все необходимые документы нужно собирать и подавать в следующем году после того, когда проводилось лечение, причем до 30 апреля.

На рассмотрение бумаг налоговикам отводится три месяца. После этого принимается решение о возмещении денег или об отказе в этом. В последнем случае заявитель обязательно уведомляется о причине отрицательного ответа.

Возврат средств осуществляется в течение месяца после принятия соответствующего решения путем перевода денег на счет налогоплательщика, указанного в заявлении. Наличные деньги в инспекции получить невозможно.

Куда обратиться

Существуют две инстанции, где можно получить вычет. Это:

- налоговая инспекция по окончании года;

- работодатель (путем предоставления справки из ФНС об освобождении от уплаты НДФЛ).

Оформить данный налоговый вычет, помимо ИФНС, можно еще через сайт Госуслуги или МФЦ. Возможность получить вычет на месте своей работы в России появилась в 2020 году. Но избежать обращения в ИФНС все равно не удастся. Для этого нужно собрать бумаги для вычета и направить их на рассмотрение в инспекцию. Если будет принято положительное решение, выдается соответствующее уведомление, которое предоставляют в бухгалтерию организации, где налогоплательщик трудится. Также пишут заявление на возврат налогового вычета. С этого момента НДФЛ с зарплаты не будет удерживаться.

Если в конце периода останутся деньги для вычета, в бухгалтерии не смогут их перенести на следующий год. Остаток выплачивается налоговой путем перечисления на счет. Таким образом, возможность получения вычета на работе не упростила процесс, а, наоборот, даже усложнила его, так как в инспекцию придется обращаться снова.

Понять процесс более детально поможет следующий пример:

Светлова Ирина Сергеевна заплатила за лечение зубов 100 тыс. руб. в декабре 2020 года. Она собрала все нужные бумаги, подала их в ФНС и получила уведомление о возможности применения вычета. С этим документом Светлова И. С. отправилась к работодателю и написала заявление уже в мае. Зарплата сотрудницы составляет 40 тыс. руб. Других вычетов у нее нет. Тогда с этого же месяца работодатель не удерживает у Ирины Сергеевны НДФЛ. Налогоплательщик вправе получить вычет 100 тыс. руб. * 13% = 13 тыс. руб. Таким образом, в июле сумма вычета будет выплачена, так как с 40 тыс. руб. сумма отчислений составляет 5200 руб. Поэтому с августа НДФЛ начнет удерживаться в стандартном режиме.

Как получить налоговый вычет работающим пенсионерам при покупке квартиры

Далее нужно посетить территориальный налоговый номер по месту жительства или регистрации. Здесь нужно предоставить реквизиты для перечисления денежных средств. стоит помнить, что расчетный счет нужно иметь в отделении любого российского банковского учреждения.

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Налоговый вычет при использовании субсидии

- ИНН.

- Паспорт.

- Справка 2-НДФЛ (от всех работодателей, если было несколько рабочих мест).

- Документ, подтверждающий покупку.

- Акт приема-передачи собственнику дома или квартиры.

- Свидетельство регистрации права собственности.

- Заявление на получение льготы.

- Стоимость жилищного объекта.

- Затраты на стройматериалы, составление проектов и смет, подключение ко всем коммуникациям или создание собственных (автономных) источников энергии, используемых в современном быту.

- Затраты на погашение ипотеки (проценты).

Рекомендуем прочесть: В Связи С Чем Дают Адресную Справку

Налоговый вычет при покупке квартиры для пенсионеров

Исключением является ситуации, когда на приобретение жилья выделялись государственные деньги и военнослужащий не тратил свои сбережения. Если же ему пришлось доплачивать, то на эту сумму применяется налоговый вычет.

- до 260 тыс. руб. возвращаются средства, если стоимость приобретённого жилья согласно договору купли-продажи не превышает 2 млн. руб.;

- до 390 тыс. руб. возвращаются средства, если стоимость приобретённого жилья согласно кредитному, ипотечному договору не превышает 3 млн. руб.

15 Сен 2020 uristland 115

Поделитесь записью

- Похожие записи

- Какие Документы Нужны Для Восстановления Паспорта При Утере

- Налоговый вычет ща лечерие щубов ищменения 2019

- Образец искового заявления об отмене задолженности по алиментам

- Узнать собственника объекта недвижимости по адресу

Имущественный вычет при покупке земельного участка

Земельные участки различаются в зависимости от их целевого использования. Например, земля под индивидуальное жилищное строительство (ИЖС) предназначена для возведения на ней жилых домов, а целевое использование участка, предназначенного для садоводства, такой возможности не предусматривает. Однако для целей получения налогового вычета ключевым условием является не назначение земельного участка, а наличие на этом участке индивидуального жилого дома (Письмо ФНС России №ЕД-4-3/[email protected] от 10 декабря 2012 года).

Также важно отметить, что редакция Налогового Кодекса, действовавшая до 1 января 2010 года, не содержала информации о налоговом вычете по расходам на приобретение земельного участка. В связи с этим возможность включить в вычет расходы на приобретение земельного участка имеют только те граждане, которые оформили в собственность находящийся на нем жилой дом после 1 января 2010 г. При этом важна именно дата регистрации прав собственности на жилой дом (так как именно она считается моментом возникновения права на вычет), а дата договора купли-продажи участка и других документов не играет роли. (Письмо ФНС от 13 апреля 2012 №ЕД-4-3/[email protected], Письма Минфина России от 01.12.2011 №03-04-05/7-981, от 21.05.2010 №03-04-05/9-278).