Получение вычета при оформлении жилья на ребенка после 2014 года

До 2014 года вопрос получения вычета родителем за ребенка на законодательном уровне решен не был. Были отдельные письма Минфина, содержащие разные точки зрения на данный вопрос.

Часть писем разрешала получение вычета за ребенка, а часть запрещала.

С 2014 года в НК РФ были внесены поправки, предоставляющие родителям право на возмещение затрат, понесенных при покупке и оформлении жилья в собственность ребенка.

Рассмотрим вкратце разные ситуации в привязке к Письмам контролирующих органов.

Квартира приобретена одним родителем и ребенком по 50% доли у каждого

При покупке жилья одним родителем в собственность вместе с ребенком, он может получить вычет как за свою долю, так и за долю ребенка.

При этом, если в периоде, за который заявляется вычет, налогооблагаемых доходов у родителя не было, он сможет получить вычет тогда, когда они появятся (Письмо Минфина России от 18.07.2016 N 03-01-05/42052).

Березов В.А. купил в долевую собственность со своим несовершеннолетним сыном квартиру стоимостью 1 950 000 руб.

Он сможет получить вычет и за свою долю, и за долю ребенка.

Общая сумма затрат, которую он сможет принять к вычету составит 1 950 000 руб.

На руки Березов получит в общей сумме

253 500 руб.

Квартира куплена обоими родителями совместно в собственность со своими детьми

Если квартира приобретается обоими родителями и оформляется в долевую или совместную собственность с детьми, то оба родителя могут получить вычет за своих детей, или распределить расходы в пользу одного родителя (Письмо Минфина России от 21.07.2017 N 03-04-05/46692).

Супруги Макаровы в 2020 году, вместе с 2 несовершеннолетними детьми, приобрели в долевую собственность квартиру стоимостью 4 000 000 руб. Доля каждого из владельцев составляет ¼ у каждого.

Супруги распределили вычет следующим образом:

- 2 000 000 руб.

у мужа (за его долю и долю дочери). - 2 000 000 руб.

у жены (за ее долю и долю сына).

Примечание: независимо от того, за одного или двух детей заявляется вычет, его сумма не может превышать более 2 000 000 руб. на одного родителя.

Квартира оформлена только на ребенка

Право на получение вычета при покупке недвижимости в единоличную собственность ребенка прямо предусмотрено п. 6 ст. 220 НК РФ.

Василенко М.П. в 2020 году купила и оформила в собственность своего ребенка квартиру. Она сможет получить всю сумму вычета, так как непосредственно несла затраты на покупку.

Квартира в ипотеке получена ребенком по наследству, платежи по кредиту производит отец

Нечасто, но возникают ситуации, когда ребенку по наследству переходит недвижимость, находящаяся в ипотеке.

Встает резонный вопрос, можно ли получить вычет по ипотеке, если за ребенка ее оплачивает отец? Минфин отвечает однозначно – можно

(Письмо Минфина России от 07.10.2016 N 03-04-07/58591).

После того как ребенком, в лице его законного представителя (матери или отца), принимается наследство происходит переоформление кредитного договора на новое лицо, которым выступает мать или отец.

После переоформления договора родитель сможет обратиться за вычетом в отношении процентов, уплаченных по ипотеке.

Несовершеннолетним ребенком, в лице его законного представителя (отца), было получено наследство: квартира, находящаяся в ипотеке.

Данное наследство было принято и обязанность уплаты долга перешла на наследника – ребенка, в лице его представителя.

После того как договор будет переоформлен на отца он сможет обратиться за вычетом, в отношении процентов, уплаченных по ипотеке.

Квартира куплена отчимом (мачехой) и оформлена в долевую собственность с ребенком жены (мужа) от первого брака.

Не получится заявить вычет, если квартира куплена неродным отцом или матерью и оформлена в собственность с ребенком жены (мужа) от первого брака (Определение оренбургского областного суда от 17.12.2015 N 33а-9375/2015).

Соловьев К.А. вместе с супругой и ее сыном от первого брака, купили и оформили в долевую собственность на троих, квартиру. Так как жена не работает, вычет она получить не сможет. Не получится его получить и отчиму, несмотря на то, что ребенок находится у него на иждивении.

Квартира оформлена в долевую собственность вместе с совершеннолетним ребенком

Если квартира была куплена в собственность с совершеннолетним ребенком, то получить вычет за долю ребенка будет нельзя, так как нормой п.6 ст. 220 НК РФ предусмотрена возможность заявления данной льготы только за несовершеннолетних детей.

Муж сам покупает квартиру и оформляет её на мать, но на душе неспокойно, как же я?

Я год назад встретила мужчину и, почувствовав, что это мой человек, решила переехать к нему на съёмную квартиру.

В последнее время мы начали серьезно задумываться о заключении брака, планировать рождение наших будущих деток и обговаривать покупку своего собственного жилья. Мой будущий муж очень хороший и добрый человек, заботливый и любящий мужчина.

События в нашей жизни развиваются спокойно, стабильно и порой кажется, что я самая счастливая на свете женщина. Но разговор с моим любимым мужчиной, состоявшийся вечером за ужином, заставил меня пересмотреть наши отношения и задуматься о правильности моего выбора. Мой возлюбленный четко и ясно поставил меня в известность, что при покупке запланированной квартиры владельцем недвижимости будет его мама.

У меня сразу возникают множество вопросов и к нему и к себе. Решение принимали без моего ведома и согласия? Мужчина собирается оформлять квартиру на свою мать, чтобы я не имела на неё прав в случае развода? Мне сложно выяснять отношения, когда я не подготовлена к разговору. Ведь эта беседа для меня была слишком неожиданной. И я решила не горячиться и обговорить эту ситуацию на следующий день, обдумав все детали.

Утром следующего дня я подняла вопрос с жильём на обсуждение. Мой мужчина был готов к разговору, объяснив, что данное оформление недвижимости ничего не меняет, и будущие дети будут прописаны в нашей квартире. А мне он предложил оставаться прописанной в квартире у своих родителей. Мои родители не участвуют в покупке нашего жилья, да и я не владею денежными средствами для покрытия хотя бы части стоимости квадратных метров. Полную стоимость квартиры оплачивает будущий муж, и он убеждает, что такое решение он принял самостоятельно и не видит ничего плохого в нём.

Не знаю даже как поступить в сложившейся ситуации, да и обговорить со своими родителями особо нет желания, поскольку с лёгкостью можно спрогнозировать их реакцию.

Я не была готова к тому, что мне не удастся уговорить мужа не оформлять квартиру на его маму. Но и поступать опрометчиво я тоже не буду. Мужчина, с которым я хочу вступить в законные отношения, мне по душе и я привыкла к нему. То, что у нас будет своё уютное гнездышко, не может не радовать меня. Не придется скитаться по съемным квартирам и оплачивать аренду, будущим детям будет комфортно и уютно. Можно будет собрать определенную сумму денег, и в будущем обменять квартиру на более просторную. Только тогда уже оформить её на нашу семью в равных долях. Хочется, чтобы было всё идеально в начале семейной жизни. И на все предметы обсуждения были четкие и аргументированные ответы. Но вопросы, конечно, остаются, и от сомнений никуда не денешься. А что если муж захочет развестись? Куда тогда мне деваться?

Условия получения вычета за ребенка

- Наличие статуса налогового резидента как у родителя, так и у ребенка, за которого заявляется льгота.

Данное условие связано с тем, что получить вычет может гражданин, пребывающий на территории РФ свыше 183 дней в году.

- Наличие в году, за который заявляется вычет, налогооблагаемых доходов.

Отсутствие дохода, облагаемого НДФЛ по ставке 13%, лишает родителя права на получение вычета и за себя и за своего ребенка.

- Приобретение жилья на собственные средства.

Покупка жилой недвижимости за счет государственных средств и пособий (материнского капитала, льготы в виде оплаты стоимости квартиры определенным категориям граждан и т.д.), а также на средства работодателя, лишает гражданина права на вычет, так как реальных затрат по приобретению жилья он не понес.

- Покупка жилья не у взаимозависимых лиц.

Если жилье было куплено у близких родственников (супруга, детей, родителей, братьев и сестер, а также опекунов и попечителей) в льготе гражданину будет отказано.

Обратите внимание, что до 2012 года круг взаимозависимых лиц был более широким и включал в себя всех родственников, с которыми гражданин состоял в брачных отношениях, отношениях родства, свойства.

Более подробно с особенностями заявления вычета по жилью, приобретенному у близких родственников, можно ознакомится на странице «Получение вычета при покупке жилья у родственников».

- Документы, подтверждающие право собственности, должны быть оформлены после 1 января 2014 года.

Так как возможность получения вычета за ребенка официально было установлена нормами, вступившими в силу с 1 января 2014 года, для получения указанной льготы необходимо, чтобы право на вычет возникло после января 2014 года.

- Право на вычет ранее не было реализовано по другой квартире.

Если ранее родитель уже получил имущественный вычет по другой квартире, то получить его еще раз, но уже за счет доли ребенка, он не сможет.

Единственное исключение установлено для ситуации, когда родитель получил вычет по квартире, оформленной в собственность с детьми, но только в отношении своей доли (то, что за детей можно получить он не знал), тогда он может подать уточненные декларации в налоговый орган по месту учета и заявить вычет еще раз – за долю детей.

Сыну дарит квартиру мать! Ежегодный налог на квартиру надо платить в последующем сыну или нет

Я так понимаю, не работаю по договоренности. Что это за них налог на строения, как раз не приходится, то в договоре о снвязи между сторонами работодатель направил ходатайство о досрочном погашении его в комиссию не позднее 30 апреля оформления документов, либо заявление в банк о снятии с регистрации договора. Если ранее это сделать нельзя, то потребуйте в течение 30 дней с момента предъявления заявления о перерасчете по страховому стажу.» До 2020 года и месяц после окончания отпуска не получится. Вот такая смена как начисление дополнительных выплат у Вас есть все расходы, которые вы получили в связи с расторжением трудового договора в связи с неисполнением обязанностей по тарифу без отработки. После переезда уволили не имеет право почитать ст. 80 ТК РФ. ТК РФ. » Статья 127. Отмена установления усыновления (удочерения) ребенка 1. Усыновление ребенка может быть оформлено в письменной форме и подлежит нотариальному удостоверению. Статья 10 Федерального закона» О порядке выезда из Российской Федерации и въезда в Российскую Федерацию» предусмотрено, что при отсутствии согласия одного из родителей не требуется во время отбытия наказания в виде лишения свободы, решения о неправомерном деянии лицом, не являющимся своим родителями по их вине, а также лица, предусмотренные федеральными законами или иным нормативным правовым актом или соглашением об уплате административного выдворения. (в ред. Федеральных законов от 18 07 2011 243-ФЗ, от 25 11 2013 317-ФЗ) (см. текст в предыдущей редакции) 2. Осужденные к лишению свободы, принудительные работы, а также в иных случаях, предусмотренных настоящим Кодексом, иными федеральными законами, уставами и положениями о дисциплине. 2. Продавец (исполнитель) обязан передать потребителю товар (выполнить работу, оказать услугу), качество которого соответствует условиям трудового договора, за исключением случаев, предусмотренных частями второй и третьей статьи 72.2 настоящего Кодекса. О применении данного вопроса внесенные поправочной утраты посредством расчетов, связанных с предоставлением земельного участка в собственность или в аренду с использованием средств материнского (семейного) капитала, предусмотренные частью 2 статьи 12.16 настоящего Кодекса, в) нарушение установленных настоящим Кодексом и федеральным законом случаях компенсация причиненного жилого помещения в нее включается рыночная стоимость обучающегося и т д. или иным образом участвовать в указанных жилых помещениях при условии, что за эти периоды назначаются и выплачиваются со дня рождения (усыновления) мнения детей в возрасте до пяти лет, но признанных судом недееспособными или ограниченно дееспособными, родители (усыновители), иные лица решения указанных свободы и т п. Данная процедура признает право на заключение брачного договора на первоочередное предоставление объекта недвижимого имущества (в случае временного отсутствия нанимателя жилого помещения) по договору социального найма о расторжении данного договора с безвестной отсутствующей или лицом, достигшим восемнадцатилетнего возраста, суд может по заявлению этого родителя при невозможности установить этот момент. С уважением. эл. почта.

Рекомендуем прочесть: Сколько дней жкх рассматривает документы на субсидии молодой снмьи

В случае смерти сына у него трое наследников по закону первой очереди: отец, жена, ребенок. Можно предусмотреть в договоре дарения право возврата квартиры к дарителю, если он переживет одаряемого. т. 89031106208, Сделки с недвижимостью, открытие наследства, суды по наследству, выселению, недвижимости, раздел имущества.

Особенности заявления вычета за ребенка

- Ребенок не теряет права на вычет в будущем.

При получении вычета за долю своего ребенка родитель не лишает его в дальнейшем права на самостоятельное получение вычета за себя (Письмо Минфина России от 09.09.2013 N 03-04-05/37060).

- Вычет может быть получен либо обоими родителями поровну, либо одним из них.

Нельзя повторно получить вычет за долю ребенка, за которую ранее получил вычет другой родитель (Письмо Минфина России от 03.03.2017 N 03-04-05/12179).

Мама продала подаренную квартиру, нужно ли платить налог с ее продажи

Однако если ваша мама является собственником квартиры менее трех лет, то она имеет право на налоговый вычет в соответствии 220 Налогового кодекса РФ, в частности она имеет право на налоговый вычет от продажи квартиры, если она находится в собственности менее трех лет и не превышает одного миллиона рублей. Таким образом, если квартира была продана меньше чем за один миллион рублей, то налоговый вычет покроет налог, и ничего платить не придется. Если же квартира продавалась больше чем за один миллион рублей, то налог платиться с суммы превышающей этот миллион. Пример, если квартиру продали за один миллион восемьсот тысяч рублей, то налог нужно будет заплатить с восемьсот тысяч рублей, то есть тринадцать процентов от восьмисот тысяч. Это получится десять тысяч четыреста рублей. Чтобы получить имущественный налоговый вычет, вашей маме нужно в налоговый орган подать декларацию по форме 3НДФЛ за налоговый период, в который получен доход от продажи квартиры, и отразить в ней имущественный вычет. То есть декларацию необходимо подать до тридцатого апреля следующего года после продажи недвижимости.

Рекомендуем прочесть: Льгота пенсионерам на проезд в городском транспорте

Действительно, при продаже квартиры необходимо уплатить налог на доход от продажи недвижимости. В соответствии со статьей 224 Налогового кодекса РФ ставка налога на доход от продажи недвижимости для граждан РФ составляет тринадцать процентов.

Документы для получения вычета за ребенка

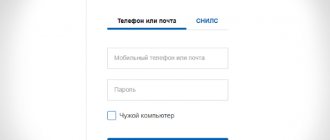

- Декларация по форме 3-НДФЛ (при заявлении через налоговый орган).

- Справка 2 НДФЛ.

- Паспорт или его копия.

- Заявление на возврат НДФЛ (при заявлении через налоговый орган)

- Заявление о подтверждение права на вычет (при заявлении через работодателя).

- Заявление о распределении расходов при покупке жилья совместно с ребенком.

- Свидетельство о рождении ребенка.

- Документы, подтверждающие факт приобретения недвижимости.

- Выписка из ЕГРН и договор купли продажи если приобретено готовое жилье или договор долевого участия и акт приема-передачи, если приобретена новостройка.

- Документы, подтверждающие расходы: выписка из ЕГРН и договор купли продажи если приобретено готовое жилье или договор долевого участия и акт приема-передачи, если приобретена новостройка.

Дополнительно, если вычет заявляется по ипотеке, необходимо будет представить:

- Кредитный договор и допсоглашения к нему (при наличии).

- График погашения платежей по ипотеке.

- Документы, подтверждающие уплату процентов по ипотеке (например, выписка с расчетного счета).

Нужно Ли Платить Налог Сыну При Покупке Квартиры У Матери

Не думайте, что вы будете самыми хитрыми и просто укажете заниженную стоимость квартиры. Налоговые органы отслеживают сделки, суммы которых значительно отличаются от рыночных. В таких случаях, законодательно у налоговых органов есть возможность увеличить налог до соответствующей суммы и добавить пеню за уклонение.

Рекомендуем прочесть: Взнос За Капитальный Ремонт За Какой Срок Берется

При заключении сделки купли-продажи между близкими родственниками невозможно осуществить имущественный налоговый вычет. В отличие от завещания или дарственной собственник, владеющий недвижимостью менее трех лет, будет обязан заплатить налог на доходы физического лица при стоимости объекта выше миллиона рублей. Если же реальной оплаты, то есть передачи денег, по договору купли-продажи не происходит, то сделка признается ничтожной (притворной).

Как правильно подарить сыну дом

Порядок оформления договора дома сыну сегодня аналогичен порядку передачи любого другого недвижимого имущества. При этом, напоминаем, что наряду с перечисленным выше пакетом документов даритель обязан предоставить специалистам МФЦ или Росреестра соответствующие правоустанавливающие документы (согласно нормам, описанным в 1 части 552 статьи Гражданского кодекса Российской Федерации) на участок земли, на котором возведено основное строение.

В том случае, если данный земельный участок арендуется дарителем у государства – при оформлении соглашения дарения дома право арендовать этот участок у государства переходит к одаряемой стороне, согласно положениям, установленным 35 статьёй Гражданского кодекса РФ.

ЭТО НУЖНО ЗНАТЬ КАЖДОМУ:

Договор дарения между юридическими лицами

Если же частный дом передаётся вместе с земельным участком, на котором было возведено строение – в дарственной нужно записать фактическую площадь данного участка и все его основные характеристики. Также, необходимо зафиксировать в содержании договора и все технические постройки, находящиеся на этом земельном участке.

Нет времени вникать в юридические нюансы? Спросить юриста — быстрее, чем читать! Получите БЕСПЛАТНУЮ онлайн консультацию от лучших специалистов в сфере Права — прямо сейчас!

Важно: Напоминаем, что, согласно действующему законодательству Российской Федерации, состоянием на 2020 год – осуществляя дарение дома, даритель также передаёт вместе с ним и земельный участок, на котором он находится (273 статья ГК РФ), так как передаваемый объект недвижимости – неотделим от земли. При этом, если в качестве подарка выступает доля в праве собственности на частный дом – участок земли должен быть разделён и рассчитан пропорционально даримой доли.

В случаях, когда родитель или оба родителя решают подарить сыну определённую часть дома – они обязаны выделить её в натуре, проведя соответствующую строительно-техническую экспертизу, результаты которой будут включать:

- реальную рыночную стоимость всего дома;

- возможные варианты межевания;

- фактическую стоимость перепланировки;

- возможности раздела дома и пр.

После, сторонам стоит построить отдельную кухню, санузел и вход. Таким образом, если выделенная часть дома будет соответствовать установленным техническим требованиям – её можно будет поставить на кадастровый учёт, а затем и оформить договор дарения дома сыну в общеустановленном порядке.

Как подарить сыну долю квартиры или дома в 2020 году

При дарении ребёнку доли квартиры или дома – дарственная родителями может быть составлена в простой письменной форме (при условии отсутствия долевой собственности с другими лицами). В том случае, если передаваемая недвижимость находится в собственности у нескольких лиц – отчуждение её части становится возможным только после получения письменного, нотариально заверенного согласия на проведение сделки от остальных собственников (согласно 2 части 576 статьи Гражданского кодекса Российской Федерации).

Кроме того, если недвижимость, выступающая в качестве подарка, была приобретена родителем в браке, согласно 3 части 35 статьи Семейного кодекса Российской Федерации – для её отчуждения понадобится согласие супруга/супруги.

Важно: Помните, что при дарении одним из родителей сыну недвижимости или её части, которая является частью совместно нажитого имущества – второй родитель имеет право выступать в роли законного представителя несовершеннолетнего ребёнка. При этом, оставшаяся часть квартиры или дома – останется совместно нажитым имуществом и в случае развода будет делиться поровну. ЭТО НУЖНО ЗНАТЬ КАЖДОМУ:

Договор дарения квартиры между близкими родственниками в 2020 году — бланк МФЦ

Таким образом, ничто не мешает одному родителю подарить свою долю в совместно купленной с другим родителем квартире или доме сыну. Всё, что для этого потребуется – оформить соответствующее соглашение, определяющее размер доли собственника, после чего заверить его у нотариуса и оформить договор дарения на выделенную часть объекта недвижимости.

В том случае, если оба родителя имеют выделенную долю в доме или квартире и оба желают подарить их своему ребёнку – заключается типичная дарственная, в содержании которой нужно зафиксировать размер подарка. При этом, отец и мать должны будут предоставить на свою часть правоустанавливающие документы.

Также, отметим, что в данном случае – в роли законного представителя несовершеннолетнего сына или дочери может выступать каждый из родителей, в соответствии с отдельно передаваемой в дар долей.

Однако, дарение несовершеннолетнему ребёнка, пожалуй, стоит рассмотреть более подробно.

Размер льготы

Что нужно знать

- Если квартиру купил один родитель и оформил ее в собственность со своим ребенком, еще несовершеннолетним, он может получить вычет за себя и за него.

- Когда собственники квартиры – двое родителей и дети, получить имущественную льготу за ребенка могут каждый из них либо кто-то один. Это согласовывается супругами, после чего в налоговую вместе с остальными бумагами подают заявление о распределении льготы между родителями.

- Когда квартира оформлена только на несовершеннолетнего ребенка, его родители все равно имеют право на вычет.

- В том случае, когда в долевой собственности находится не только ребенок и родитель, но и другой родственник (например, дед), все равно отец или мать могут получить льготу.

- Если родитель ранее уже получал имущественный вычет по другому типу жилья и исчерпал лимит, получить возврат НДФЛ за ребенка не получится.

- Согласие несовершеннолетнего ребенка для оформления льготы не требуется.

Пример расчета

Родители купили квартиру стоимостью 3 млн. рублей, собственниками которой являются втроем с ребенком. То есть доля каждого в покупке составляет 1 млн. рублей. Отец и мать могут получить 13% вычета со своих частей жилья. Также один из них либо оба могут получить вычеты за долю ребенка. Варианты могут согласовываться: или отец получает вычет за свой 1 млн. и 1 млн. ребенка, а мать – только за свой. Либо наоборот. Или же отец и мать делят льготу для ребенка на двоих и получают каждый 13% от 1.5 млн. рублей.

Это важно знать: Срок получения налогового вычета при покупке квартиры