Почему получить ипотеку под залог земельного участка трудно

Главным критерием банков является ликвидность земельных участков. Многие земли не подходят под жесткий отбор банков для ипотеки. Считается, что участки будет сложно продать, а потому заемщику отказывают.

Более охотно идут на сделку финансовые учреждения, предлагающие не только участок земли в ипотеку, но и дальнейшее возведение дачного дома, включая для круглогодичного проживания. Его оформляют в залог, заключая договор со строительной фирмой, которая проведет все работы.

Многие участки расположены на большом удалении от города, потому они априори считаются низколиквидными. Лучше, чтобы земля располагалась всего в нескольких километрах от крупного города, как Москва, Санкт-Петербург, Екатеринбург. Тогда кредиторы заинтересуются объектом, поскольку регионы постоянно развиваются, идет приток населения, застраиваются даже когда-то пустующие районы Московской области др.

Залоговое обеспечение ипотеки

В качестве залогового имущества банк может рассматривать ту недвижимость, которая будет возведена или же уже находится на участке земли. Если недвижимость представляет экономический интерес и имеет определенную стоимость, то банк примет такой залог. Но если на приобретаемом участке находится ветхий дачный домик, то рассчитывать на использование его в качестве залога не стоит.

В случае залога недвижимости на земельном участке, банк может гораздо быстрее принять решение и уменьшить процентную ставку.

Обязательные требования к земельному участку с домом и без

Основные требования для залога участка и дома в банке:

- Понравившейся заемщику участок должен относится к территориям населенных пунктов. Земля не должна относится к городским территориям: паркам, скверам, лесу, примыкающему к водохранилищу, к природоохранным зонам, площадям.

- Необходимо иметь разрешение на использование земли под индивидуальное жилищное строительство.

- Небольшое удаление от города, не более 30 км. Для Москвы максимум удаленности — 100 км.

Если оформляется в ипотеку земля сельскохозяйственного назначения, то должен быть вид разрешенного строительства — дачное строительство. Раньше финансовые учреждения совсем не работали с таким видом кредита, но сейчас у крупных кредиторов присутствуют такие программы.

Дом, оформляющийся в ипотеку, должен иметь подъездные пути, дорогу. Обязательно наличие коммуникаций для ИЖС: водоснабжения, канализации, электричества, отопления. Кредиторы не принимают ветхое жилье, с износом более 65%.

Чем отличается ипотека на земельный участок

Ипотека – это целевая залоговая ссуда. Банки выдают ее на приобретение конкретного объекта недвижимости, под обеспечение. В 90% обеспечением выступает приобретаемый объект, в остальных случаях деньги выдаются под залог собственного имущества заемщика. Объект, передаваемый в залог банку, может использоваться по назначению, но без права продажи, дарения, мены и пр. Все серьезные изменения (реконструкции, перепланировки) согласовываются с залогодержателем.

Ипотеку выдают с первоначальным платежом – это одно из условий кредиторов, снижающих риски невозврата. Чем больше собственных средств вложит заемщик в сделку, тем больше гарантий на одобрение ипотеки по выгодным тарифам. И если в случаях с залогом квартир банки получают «твердое» обеспечение, ликвидное и имеющее рыночную цену, то оценка земельных участков требует особого подхода.

Ипотека на земельный участок без строения выдается банками крайне неохотно. Кредиторы видят в таких сделках высокие риски и, соответственно, ставят свои барьеры ограничивая сумму, требуя повышенный начальный взнос и пр. Есть и список жестких требований к качеству самого залога.

Требования к земельному участку, передаваемому в залог

Основой для одобрения любой ипотечной сделки служит ликвидность залога. Банк оценивает объект с позиции его рыночной ценности. Например, земельный участок с коммуникациями в городской черте имеет большую стоимость, чем надел в пригороде.

Приводим перечень основных требований к объекту залога:

- целевое использование. Участок должен располагаться на территории, предназначенной для жилой застройки. Землю для дачного строительства или посева культур банки не принимают в залог, из-за сложности ее оформления для ИЖС;

- месторасположение. Оптимальным вариантом для кредитования банки считают покупку городских земельных участков или удаленных от города не более чем на 100 км. При этом участок должен находится на территории жилой зоны. Землю в природоохранных комплексах (или заповедниках) практически невозможно передать в залог для получения ссуды;

- коммуникации и инфраструктура. Хорошие шансы оформить ссуду на участок, оснащенный коммуникациями: канализацией, электричеством, газом и пр. Ценность объекта (и, соответственно, сумма кредита) повысится, если рядом с наделом будет проходить транспортная магистраль, обеспечивающая постоянный доступ к участку;

- размер. Можно взять ипотечный кредит на покупку участков от 4 до 30 соток. Если приобретается земельный надел большей площади, заемщику придется доказывать целевое использование (для строительства жилого дома) и отсутствие коммерческой составляющей. Другими словами, банк не выдаст ссуду на покупку крупного участка земли, заподозрив желание заемщика использовать участок для бизнеса.

Порядок ипотеки на земельный участок

Особенности ипотеки на земельный участок и строительство дома определяют и порядок оформления. Не все банки работают с таким залогом, поэтому заемщику предстоит сначала определиться с выбором кредитора.

Рассмотрим этапы получения ипотеки:

- выбор банка. Сбербанк, ВТБ, Газпромбанк и другие крупные структуры, предоставляют гражданам ипотеку на покупку участков. Заемщику нужно проанализировать предложения, и выбрать банк по своим предпочтениям. Оценить надежность структуры и условия кредитования вам помогут банковские рейтинги, советы экспертов и отзывы пользователей;

- выбор программы. На этом этапе нужно оценить условия программы и свои возможности. Например, если заемщик планирует погасить ипотеку материнским сертификатом, нужно получить согласие банка и пр.;

- выбор участка и оценка. Подобрать земельный участок и оценить его технические и рыночные параметры помогут специалисты. Оценочную компанию могут порекомендовать в банке;

- заявка в банк и сбор документов. На данной стадии заемщик готовит полный комплект документов о своем финансовом положении и состоянии приобретаемой недвижимости. Если на приобретаемом участке есть строение или заложено основание, потребуются технический паспорт на жилой дом, кадастровый план и пр.;

- согласование условий и подписание договора. Банк рассчитывает сумму кредита и тарифы на основе аудита всех документов. После согласования всех параметров, заемщик подписывает договор, вносит первый платеж;

- оформление свидетельства и передача залога. Завершающим этапом является получение свидетельства о праве собственности на участок и регистрация залога.

Большинство этапов заемщик проходит при содействии банковских специалистов. Кредитный менеджер, сопровождающий сделку, поможет в оформлении заявки, заказе оценки, выборе страховщика. Кроме этого, в банке дадут консультацию о специальных условиях: можно ли взять ссуду на участок молодой семье или владельцу материнского сертификата и т.д.

О том, какие банки выдают сегодня кредиты на участки и строительство, читайте далее.

Банковские ипотечные программы с залогом земельного участка

Ипотека под залог дома с земельным участком либо под залог только земельного участка может быть оформлена в следующих банках:

- Сбербанк;

- Россельхозбанк;

- Запсибкомбанк;

- Кубань кредит;

- Калуга.

Сбербанк

Предложений немного, но один лишь Сбербанк расположен практически в каждом городе, исключая п-ов Крым. Теперь подробнее об условиях кредиторов на программы с залогом земли либо земли с домом/на его строительство.

Сбербанк предлагает ипотеку по таким условиям:

- Процентную ставку от 9.2%.

- Аванс из личных средств в размере не менее 25% от стоимости жилья.

- Минимальный размер займа 0.3 млн р.

- Выдают не более 75% от стоимости.

Максимальный срок погашения ипотеки 30 лет. Не берутся комиссии за рассмотрение заявки, выдачу средств, сопровождение кредита.

Россельхозбанк

РСХБ имеет программу, по которой можно приобрести в залог дом с участком либо только участок земли. Оплачивать кредит можно не только дифференцированными платежами, но и равными суммами.

Условия займа по ипотеке:

- сумма кредита от 100 тыс. р.;

- максимальный размер 20 млн р.;

- первичный платеж не менее 10% от стоимости недвижимости;

- погашение до 30 лет.

Не берутся комиссии. Заявку рассматривают за 5 рабочих дней или меньше. Ставки в банках отличаются по категориям клиентов, по сумме кредита. Чем больше сумма — тем ниже ставка.

Запсимкомбанк

В Запсибкомбанке человек может приобрести под залог только участок либо право аренды на него. В банке страхуется даже земельный участок — от землетрясения и паводков, повышения уровня грунтовых вод.

Прочие условия ипотеки:

- Минимальная сумма кредита — без ограничений.

- Максимальный размер кредита не более 85% от стоимости земли.

- Погашение ипотеки до 30 лет.

- Схема погашения — равные платежи.

Кубань кредит

Программа в банке «Кубань кредит» предназначена для покупки дома с земельным участком под залог либо приобретения участка для строительств дома на нем. Участок можно приобрести в городе Краснодар, если заемщик намерен строиться.

Что предлагает ссудодатель:

- ставку кредита от 8.99% годовых;

- Аванс из собственных средств от 20%;

- сумма кредита не имеет ограничений, зависит от платежеспособности клиента;

- погашение от года до тридцати лет.

Если клиент внесет аванс по ипотеке более 30%, он сможет оформить кредит только по двум документам: паспорту и второму удостоверению личности.

Банк Калуга

Банк Калуга предлагает кредитование на приобретение загородных домов и земельных участков. Сумма кредита рассчитывается компанией индивидуально в зависимости от платежеспособности, кредитной истории клиента.

Что входит в программу ипотеки:

- Оплата долга до 20 лет.

- Минимальная ставка по кредиту 10.5%, максимальная ставка 16.5% годовых.

- Первичный платеж в размере не менее 25% от стоимости недвижимого имущества.

Банк может взять вместо первичного платежа дополнительный залог. Его стоимость должна быть не меньше минимального размера первичного платежа.

Есть досрочное погашение ипотеки в любое время. Оформляется ссуда без комиссий. Схема погашения на выбор — аннуитет либо дифференцированная система.

Каковы условия получения?

Для того чтобы получить земельную ипотеку, необходимо соответствовать определенным требованиям банковской организации, которая предоставляет такую возможность.

Они обусловлены тем, что компания должна обезопасить себя в случае, когда заемщик не сможет по каким-либо причинам выполнять возложенные на него обязательства, касающиеся преимущественно осуществлением выплат.

Можно ли взять ипотеку без первоначального взноса? Требования к заемщику и земельному участку

Банки выставляют в большинстве случаев следующие требования к заемщику:

определенный уровень доходов, который чаще всего выше необходимых показателей финансовых средств для получения жилищной ипотеки;- возможность осуществления первоначального взноса, составляющего выше 20 процентов всей стоимости участка (без него точно не получится);

- срок кредитования от 10 до 25 лет;

- кредитование под проценты, превышающие 13-20 процентов годовых.

Среди требований к земле специалисты банковской сферы выделяют следующие важные аспекты:

- отдаленность от города на определенное расстояние, которое чаще всего составляет не менее 30 километров (бывают исключения из этого правила);

- отсутствия земельного участка в резервной, промышленной, военной и водоохранной зоне, а также на территории заповедников и заказников;

- наличие земельного участка в частной, а не муниципальной собственности;

- отсутствие какого-либо обременения, относящегося к участку;

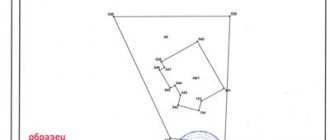

- наличие плана участка с четким указанием его границ;

- площадь участка от 6 до 50 соток;

- наличие подведенных к участку определенных коммуникаций, таких как газ, электричество, канализация, и др.

ВАЖНО: Все вышеперечисленные требования могут немного меняться в зависимости от политики лояльности самого банка. При этом большинство из них являются стандартными и меняются лишь в достаточно редких случаях.

Необходимые документы для оформления покупки в кредит

Для того чтобы оформить земельную ипотеку, необходим определенный перечень документов, которые должен собрать заемщик для предоставления в банковское учреждение. К ним относится:

специальное заявление о предоставлении кредита, написанное непосредственно в банке;- паспорт заемщика и его супруга;

- справка с Налоговой администрация, подтверждающая наличие идентификационного кода заемщика и его супруга;

- справка с места осуществления трудовой деятельности, подтверждающая длительность работы (не менее 6 месяцев), а также определенный уровень зарплаты с учетом всех отчислений, если таковы имеются;

- трудовая книжка;

- копии документов на другое имущество в виде недвижимости или автомобильного транспорта для подтверждения уровня платежеспособности заемщика.

Что касается непосредственно самого земельного участка, то относительно него в банк необходимо предоставить акт на право собственности государственного образца, а также соответствующую справку с оценкой нормативной стоимости земли и отсутствия сервитутов.

Необходимость залога и поручителя

Большинство банков требуют наличие поручителя, именно поэтому к данному моменту при оформлении земельной ипотеки необходимо быть готовым.

Залог в таком случае также достаточно важен, так как подобные сделки крайней рискованные для банковских учреждений.

Связанно это с низкой ликвидностью земли за городом. Залог и поручитель, если человек намерен взять земельную ипотеку, должны быть. Но это условие напрямую зависит от политики банка и его доверия к собственным клиентам.

Почему банки могут отказать даже с залогом земли в ипотеке

Есть несколько причин отказов банков в кредите с залогом. Земля и дом могут быть ликвидны, но кредитор все равно откажет.

В перечень причин входят:

- несоответствие требованиям кредитора;

- несостоятельность залогового обеспечения;

- малый доход клиента;

- испорченная кредитная история;

- высокий процент невозврата кредитов в отрасли, в которой трудоустроен заемщик;

- предоставлены ложные сведения: завышенная зарплата, несуществующая организация-работодатель и др.

Теперь подробнее о каждой причине. Несоответствие требованиям кредитора может выражаться в возрасте, гражданстве, опыте работы. Если банк требует опыт работы полгода, а заемщик имеет стаж 5 месяцев на последнем месте, следует просто подождать и повторно подать заявку.

Несостоятельность залогового обеспечения означает, что стоимость недвижимости меньше, чем сумма, которую просит заемщик в долг у банка. Банк не сможет одобрить кредит, предложит меньшую ссуду.

Низкий доход — это не только размер зарплаты, но и кредитная нагрузка, количество иждивенцев, которых обеспечивает заемщик материально. Кроме перечисленных факторов финансовое учреждение учитывает обязательства по уплате алиментов, лимит кредитных карт, даже если они не используются.

Испорченная кредитная история также включает в себя комплекс параметров: наличие задолженностей, количество просрочек, есть ли признаки дефолта, сколько кредитов в обслуживании, много ли подавал человек заявок. В КИ отражается кредитный рейтинг. Если его будет недостаточно, банк откажет.

Высокий процент отказов в отрасли может никак не разглашаться банком. Кредиторы ведут собственную статистику и имеют право не разглашать причины отказов. Если в какой-то отрасли наблюдается снижение доходов, крах, то и заемщикам могут отказывать в выдаче ссуды, поскольку они в дальнейшем тоже потерпят финансовые убытки, могут лишиться работы, а кредитор не хочет рисковать.

Предоставление недостоверных сведений приводит к занесению человека в черный список. В дальнейшем заемщику могут отказывать и другие банки.

Сегодня кредиторы тщательно проверяют личность заявителя — его трудоустройство, наличие судимости, штрафы, оплату коммунальных услуг. Не нужно обманывать ссудодателя. Если же в анкете на кредит будет обнаружена ошибка, то заемщику просто вернут заявление и попросят исправить неточности. После исправления можно будет подать заявку на ипотеку вновь.

Как повысить шансы на получение ипотеки с залогом земельного участка или дома

Прежде всего нужно раскрыть максимальное количество источников дохода либо привлечь поручителей. Но если заемщик хочет оформить ссуду максимально выгодно без помощи поручителей, он может обратиться к ]dom-bydet.ru.[/anchor]

Что предлагает ипотечный брокер:

- можно подавать заявку на кредит даже имея испорченную кредитную историю, но не должно быть открытых просрочек;

- процентная ставка от 7.5% годовых по акции, базовая ставка от 8.7% в год;

- без первоначального взноса;

- минимальный размер займа 0.5 млн р.;

- максимальный размер ссуды 120 млн р.;

- погашение ипотеки от года до тридцати лет;

- можно подавать заявку на кредит тем, кто имеет неофициальный доход либо опыт работы всего от одного месяца.

Для подачи заявки на ипотеку заемщик должен иметь российское гражданство, прописку постоянную или временную на территории РФ. В качестве первоначального взноса можно внести материнский капитал.

Важно! Земля или дом с землей должны располагаться в Москве, Московской области, Санкт-Петербурге либо Ленинградской области.

Одобрение по кредиту можно получить в день подачи заявки. Предусмотрено досрочное погашение кредита без штрафных санкций. Компания может рассмотреть совокупный доход семьи, до 3-х человек созаемщиков.

Особенности ипотеки на землю

Чтобы получить одобрение на выдачу требуемой суммы, необходимо знать отличия ипотеки на покупку земли.

Такой вид займа отличается от кредитов на жилую недвижимость, поскольку объект покупки менее ликвиден, чем квартира или дом. В результате процентные ставки в таких сделках выше, а требований к клиенту больше.

Главными особенностями ипотеки земельных участков являются следующие моменты:

- Статус территории. Брать денежные средства в финансовой организации можно только под залог земли, предназначенной для индивидуального жилого строительства или расположенной в садоводческих и дачных кооперативах.

- На участке можно размещать постройки любого назначения, если иное не отражено в договоре. Однако кредитор, как держатель закладной, имеет право не только на землю, но и на все строения.

- В случае нарушения условий договора банк имеет право выселить третьих лиц, проживающих в доме, построенном на территории приобретенного участка.

Кроме того, оформить долевую собственность при такой ипотечной сделке сложно.

Что потребуют от заемщика

Требования на ипотечный кредит с залогом земельного участка:

- Наличие российского гражданства.

- Возраст не менее 21 года, не более 75 лет на момент погашения. В ряде банков до 65-70 лет, а минимальный возраст от 20-25 лет.

- Опыт работы на последнем месте от 3-6 мес.

- Опыт работы общий, за последние 5-6 лет, не менее года.

При привлечении созаемщиков к сделке к ним выдвигаются аналогичные требования. Среди крупных банков есть компании, которые кредитуют иностранных граждан. Это Росбанк, ВТБ, Райффайзенбанк. Но в ВТБ отсутствует программа приобретения участка земли под залог.

Необходимо иметь для оформления ипотеки постоянную или временную регистрацию на территории РФ. Созаемщики могут участвовать в сделке до 65 лет на момент погашения кредита. Некоторые банки требуют наличие прописки в регионе подачи заявки, а также проживание в данном регионе. Требование относится к региональным банкам, имеющим офисы не по всей России.